26 September 2017, 07:40

Сбербанк. Еженедельный обзор на 25 сентября 2017 года

Новости глобальной экономики. 18 сентября — 24 сентября 2017 года.

Финансовые и товарные рынки

Нефть Urals дороже $56/барр. – на максимуме с начала года

— Рынок готовится отыгрывать итоги встречи ОПЕК+

— ФРС начнёт сокращать активы на балансе, рынок это ожидал

— Рубль стабилен, курс к пятнице – 57,5 руб./$

Цены на нефть поднялись до максимальных с начала года отметок. Средняя цена Urals за неделю составила $55,8/барр. против $54,3/барр. неделей ранее. Настроения инвесторов продолжал поддерживать позитивный сентябрьский отчёт ОПЕК. Дальнейшая динамика котировок будет опираться на итоги пятничной встречи ОПЕК+ в Вене. Позиции странучастниц по договорённости о квотах различаются, что создаёт для инвесторов некоторую интригу. Ирак, Эквадор и Алжир обозначиливозможность продления соглашения о квотах и после марта 2018г. Ирак даже допускает дополнительное сокращение добычи, а не только пролонгацию сделки. В то же время, Кувейт и Россия объявили об отсутствии необходимости настолько заранее принимать решение о пролонгации.

Влияние данных из США на рынок на этой неделе было скромнее, нежели интерес инвесторов к ОПЕК+. Запасы нефти в США увеличились на 4,6 млн. барр., что существенно выше ожиданий рынка (+2,5 млн. барр.). Производство нефти выросло до 9,51 млн. барр./сутки (на 1,7% выше, чем неделей ранее). Urals к пятнице — $56,9/барр.

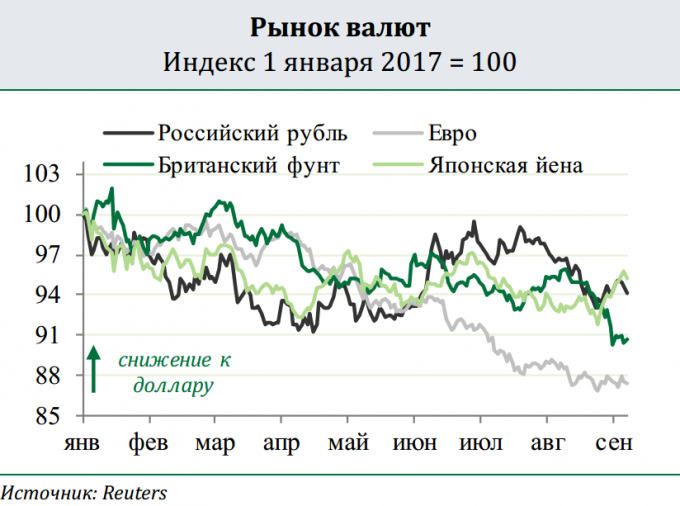

ФРС США оставила неизменной ставку (1-1,25%) и объявила о запуске с октября программы по сокращению активов на своём балансе. Решение регулятора было ожидаемо рынком и практически не оказало влияния на курсы валют. Курс евро 1,19-1,2. Рубль стабилен, средний курс за неделю – 58 руб./$ (57,6 руб./$ неделей ранее). Рубль к пятнице – 57,5 руб./$. Волатильность фондовых рынков на прошедшей неделе была низкой.

США

— ФРС оставила ключевую ставку неизменной: 1-1,25

— Экономика сейчас немного перегрета. Именно этого и добивалась ФРС

— ФРС, как и обещала, начнёт сокращать баланс с октября

ФРС оставила диапазон ключевой ставки неизменным 1-1,25%, как от неё все и ожидали. Управление ожиданиями (forward guidance) в понимании ФРС предполагает длительное формирование ожиданий у рынка, а затем минимальное от них отклонение. Именно так и поступает ФРС последние годы, благо инерция инфляции велика и позволяет не торопиться. Сейчас ФРС видит восходящий инфляционный тренд (см. график 1), так что сомнений в повышении ставки нет. С вероятностью 27% это произойдёт 1 ноября, с вероятностью 71% — 13 декабря. Угадать же ставку через год с точностью 0,25пп сложно (см. график 2). Ураганы, по мнению ФРС, могут немного затормозить инфляцию, но в среднесрочной перспективе на неё не повлияют.

Кроме того, ФРС, в отличие, к примеру, от Банка России, публикует подробный прогноз-обоснование своей политики на ближайшие годы. Сейчас он предполагает ещё одно повышение ставки на 0,25пп в 2017 году и три повышения с тем же шагом в 2018 году (2,1% на конец года). Как ФРС видит состояние экономики США? Прогноз роста ВВП на этот год – 2,4%, а долгосрочного роста – 1,8%. Аналогично, равновесную безработицу ФРС оценивает в 4,6%, а в августе она составила 4,3%. Экономика сейчас, другими словами, немного перегрета, и именно этого и добивалась ФРС. Для преодоления эффекта «гистерезиса инфляции», т.е. медленного ускорения после быстрого торможения, экономику следовало немного перегреть.

Наконец, ФРС рассказал, как будет сокращать баланс, «раздутый» QE. С октября этого года ФРС будет рефинансировать на $6 млрд меньше гособлигаций, увеличивая сумму на $6 млрд ежемесячно, до достижения $30 млрд в октябре 2018 года. Для ипотечных облигаций соответствующие параметры установлены на $4 млрд и $20 млрд. Таким образом, с октября 2018 года баланс будет сокращаться на $20 + $30 = $50 млрд ежемесячно. Это всего $30 млрд в 2017-м и около $380 млрд в 2018 году. По сравнению с балансом ФРС ($4,5 трлн) это мало, а потому и эффект на инфляцию будет небольшим. Конечную цель ФРС не озвучила, а мы полагаем, что это $3 трлн.

Еврозона

— Укрепление евро может повлиять на решение ЕЦБ по QE

— Роботизация в Германии практически не повлияла на долю занятости в промышленности

— Франция увеличит производство возобновляемой энергетики

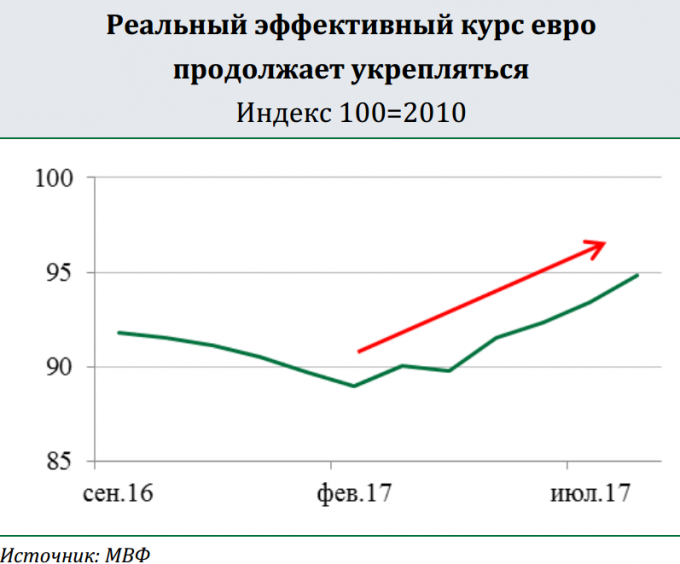

Реальный эффективный курс евро с апреля 2017 года укрепился на 6%. Этому способствовало улучшение перспектив экономического роста в ЕС и новости о возможном завершении QE. В среднем удорожание евро на 10% приводит к замедлению инфляции на 0,5пп. Таким образом, если данныйтренд сохранится, то ЕЦБ может повременить с завершением программы количественного смягчения.

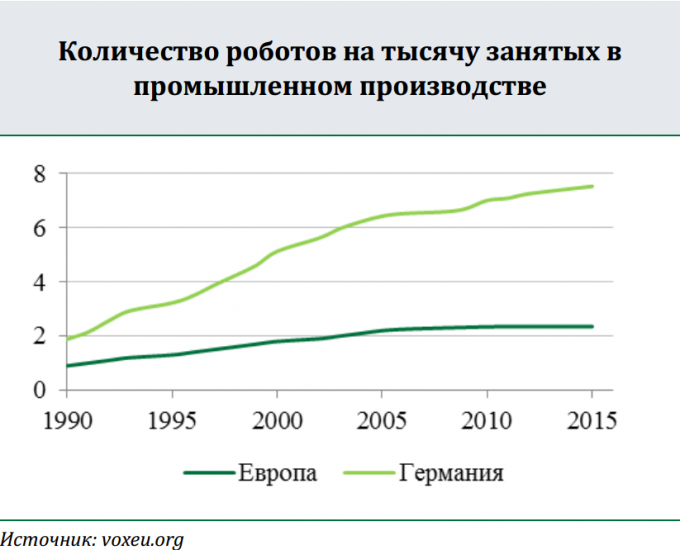

С 90-х годов количество промышленных роботов в ФРГ выросло более чем в 4 раза. Сегодня в среднем по стране насчитывается 7,6 машин на тысячу человек (в Европе – 2,7, в США – 1,6, а в России – менее 1). Но, несмотря на это, доля занятых в промышленности до сих пор остаётся очень высокой (25%). Ускоряющаяся роботизация практически не повлияла на общий уровень безработицы в ФРГ, и лишь на 1,3пп снизила долю занятых впромышленности. При этом сужение отрасли происходило не за счёт увольнения сотрудников, а благодаря созданию меньшего количества новых рабочих мест.

Эмануэлль Макрон намерен увеличить производство возобновляемой энергетики до 23% от внутреннего потребления к 2020 году и до 32% к 2030 году. В основном за счёт ветроэнергетики. На данный момент Франция находится на четвёртом месте по совокупному объёму ветряных мощностей в ЕС, производя 12 тыс. ГВт в год (Германия – 50 тыс. ГВт, Испания – 23 тыс. ГВт, Великобритания – 14 тыс. ГВт). Однако уже к 2030 году она намерена подняться до второго места, обогнав Великобританию и Испанию. Это позволит Франции существенно снизить зависимость от атомной энергии, сократив её долю с 75% до 50%. Стоит отметить, что переход к возобновляемой энергетике является общим трендом для стран ЕС. К 2020 году они должны получать не менее 20% энергии из возобновляемых источников. Что касается России, в 2016 году возобновляемые источники составляли 20% в общей выработке электроэнергии.

Россия

— Урожай 2017 года превзошёл ожидания

— Безработица в августе снизилась, зарплаты и розница выросли

— Производственные индексы показывают позитивную динамику

— Правительство одобрило проект бюджета на 2018-2020 годы

— Предоставление Банком России средств «Бинбанку» и «Открытию» не окажет сильного влияния на инфляцию

Урожай 2017 года превзошёл ожидания. Напомним, что неблагоприятные погодные условия в первой половине лета вызвали опасения плохого урожая. Погода действительно задержала проведение посевной и, соответственно, уборочной кампании. Однако текущие данные (обработано 82% зерновых площадей) говорят о том, что страхи оказались сильно преувеличенными. Собранный урожай зерновых и зернобобовых культур даже превысил значения на аналогичную дату прошлого года: 119 млн тонн против 107 за счёт более высокой урожайности. Минсельхоз уже повысил свой прогноз по сбору зерна в чистом весе со 105-110 до 116 млн тонн, что всё же меньше рекорда прошлого года (121 млн). А альтернативные экспертные оценки ожидают нового рекорда. Хуже пока обстоит ситуация с урожаем овощей и картофеля, сбор которых заметно отстаёт. Но поддержку окажет быстрое развитие тепличного производства (+23%гг). Пока оценить общий урожай трудно, так как сейчас недоступны данные по сбору в хозяйствах населения, на которые приходится ~75% общего сбора. Отметим, что запаздывание уборочных работ привело к резкому скачку выпуска сельского хозяйства в августе на 4,7%гг и 2,3%мм с учётом сезонности (здесь и далее оценка ЦМИ).

Другие индексы базовых отраслей также показали позитивную динамику. Продолжается уверенный подъем строительства (1%мм и 6,1%гг) и грузооборота транспорта (1,5%мм и 7,8%гг). Рост промышленности вернулся в положительную зону, хоть и оказался заметно скромнее (0,2%мм и 1,5%гг). Активность в обрабатывающем секторе по-прежнему остаётся слабой: 0,2%мм и 0,7%гг. Тогда как добыча упала на 0,5%мм, хоть и осталась в зоне положительного годового роста 2,9%гг. Ситуация на рынке труда улучшилась. Уровень безработицы в августе снизился на 0,2пп до 4,9%. Частично это объясняется сезонным ростом занятости, но и с учётом данного эффекта безработица опустилась на 0,1пп до 5,2% (по оценке ЦМИ). Реальные зарплаты выросли на 0,8%мм с учётом сезонности, достигнув прироста в 3,7% в годовом выражении. Но это не смогло вернуть рост реальных доходов населения в положительную зону: -0,5%мм и -0,3%гг. Тем не менее, потребительский спрос продолжил восстанавливаться: розничная торговля выросла на 0,3%мм и 1,9%гг. Поддержку спросу оказывает заметное оживление розничного кредитования до роста 7,6%гг. Хотя основной вклад в увеличение портфеля по-прежнему вносит ипотека (+12,7%гг в июле), остальные сегменты постепенно набирают ход (+2,8%гг в июле).

Правительство приняло проект бюджета на 2018-2020 годы. Проект предполагает сокращение дефицита с 2,1%ВВП, запланированных текущим бюджетом на этот год, до 1,4%ВВП к 2018 и 0,9%ВВП к 2020 году. Доходы снизятся с 15,9% до 15,6% и 14,8%ВВП соответственно. Минфин попрежнему надеется на дивиденды госкомпаний в размере 50% их прибыли, закладывая поступление в казну 400 млрд рублей ежегодно. При этом крупных сделок по приватизации не предполагается. Расходы снизятся с 18% до 16,9% и 15,6%ВВП. По сообщениям СМИ, Правительство предполагает вновь отказаться от индексации пенсий работающим пенсионерам. Новость, к сожалению, не нова. Мы считаем, что это плохое решение, создающее неправильные стимулы в условиях демографической ямы. Однако остаётся надежда, что решение будет пересмотрено в связи с надвигающимися выборами. Ещё одной инициативой Правительства стало решение повысить МРОТ до уровня прожиточного минимума к 2019 году.

Выравнивание этих показателей является логичным и давно ожидаемым шагом, хотя повышение МРОТ может вызвать некоторый рост неформальной занятости и увеличение страховых взносов малого бизнеса. Наконец, третьей инициативой властей стала программа реструктуризации бюджетных кредитов регионов. Программа снизит долговое бремя регионов, позволив сэкономить им 250 млрд в 2018 и 177 млрд в 2019 году. В четверг 21 сентября Банк России объявил о санации «Бинбанка». Санация, как и в случае со спасением «Открытия», будет проходить под контролем фонда консолидации банковского сектора (ФКБС). Раньше механизм был другой: процесс происходил через АСВ при поддержке коммерческого банка, которому предоставлялся льготный кредит (0,5% на 10-15 лет).Предполагалось, что деньги должны идти на оздоровление проблемной организации. Но они часто использовались для других целей, а спасаемый банк становился «складом» для проблемных активов. Новая схема работает без коммерческих банков-посредников. ЦБ РФ напрямую выделяет финансирование «больному» банку в капитал, что позволяет избежать нецелевых трат. И, как следствие, снижает затраты на санацию. Но все равно возникает ряд вопросов и проблем. Во-первых, сокращение доли частного сектора. Санация «Бинбанка» и «Открытия» снизила долю частных банков с ~38% до ~33%, так как их активы составляли 15% частного сектора. Отметим, что в развитых странах доля частных банков значительно выше. Например, в еврозоне она составляет около 85%. По заявлениям регулятора, ЦБР может приступить к продаже банков после 6-8 месяцев оздоровления. Однако поиск инвесторов может заметно затянуться. Вторая проблема – это риск повышения концентрации банковской системы. Пока круг возможных претендентов на покупку ограничен другими крупными банками.

По предварительным оценкам ЦБР на спасение «Бинбанка» и «Открытия» потребуется 500-750 млрд рублей. Но вливания не окажут серьёзного влияния на динамику инфляции и траекторию изменения ключевой ставки.

Регулятор абсорбирует избыточную ликвидность с рынка с помощью привлечения депозитов и размещения ОБР. Напомним, что в 2017 году банковская система перешла к структурному профициту ликвидности, то есть ЦБР стал нетто-заёмщиком средств, изымая больше ликвидности, чем предоставил банкам. Ранее регулятор ожидал, что к концу года профицит достигнет 0,9-1,4 трлн рублей. Новый сценарий с учётом санации банков и уточнённого бюджетного прогноза предполагает, что Банку России придётся абсорбировать на 500 млрд больше: профицит достигнет 1,4-1,9 трлн. Следующий выпуск КОБР объёмом в 150 млрд рублей уже анонсирован на ноябрь (хотя он только компенсирует погашение по августовским бумагам). Абсорбируя избыточную ликвидность регулятор успешно удерживает ставки МБК вблизи уровня ключевой ставки. Краткосрочное отклонение ставок в нижнюю часть процентного коридора в августе было вызвано опасениями скоропостижного и неконтролируемого краха «Открытия». Банки получили дополнительные средства от перебежавших клиентов и одновременно закрывали лимиты на кредитование «Открытия». Избыток ликвидности оказал давление на ставки. Возвращение доверия к банку и его желание заместить дорогие средства от регулятора будет способствовать возвращению ставок к уровню, приближенному к ключевой ставке.