05 May 2024, 16:28

Прогноз биржевых цен с 6 по 10 мая 2024

-

Рынок энергоносителей:

На фоне возросших перспектив ядерной войны убытки Газпрома воспринимаются легко. Надо понимать, что в случае применения Россией ядерного оружия против французского легиона, все проливы будут закрыты, а торговля со страной будет прекращена. Собственно, ну и что. Главной тогда уже будет роза ветров, а не котировки.

Биткоин вдруг подорожал. А почему? Электричества может уже нигде и не будет. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Американский Белый дом проводит в Саудовской Аравии санитарную обработку. Морит неправильных тараканов в головах, с их точки зрения, и оставляет правильных. Мол, дружите с Израилем, бурите побольше, ведите себя хорошо. Тогда сможете строить небоскребы не только вверх и вбок, но также и под водой, и на Марсе. И вообще, вы классные, когда делаете так, как вам говорят. И золотую М16, конечно, подарят. И саблю. И новый Мазератти. И лошадь. Повеяло концом истории ОПЕК.

В апреле Индия почти на 20% нарастила закупки нефти из России по сравнению с мартом. Индусы брали России по 1.96 млн. баррелей нефти в сутки. Всё правильно, далее бензин едет в Британию Всем хорошо. И вроде как ничего нигде и не происходит. Индия с Китаем в обозримой перспективе будут являться для России основными рынками сбыта. Кроме нефти востребованы удобрения и алмазы.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

На глобальном рынке есть обеспокоенность погодными условиями на юге России, что может привести к некоторому, пока не будем употреблять слово «существенному» сокращению сбора пшеницы. Это толкает цены вверх.

Но. Куда большую озабоченность вызывает не Россия, а неспособность Украины собрать и что-либо поставить в этом году на внешний рынок. Эту информацию как-то запрятали на второй план, но в случае расширения конфликта недополучение агропродукции из региона Черного моря может быть существенным: 8 – 10 млн. тонн. Данный факт способен сыграть за быков, в случае если в ЕС не соберут свои 135 млн. тонн пшеницы. Отправка европейского военного контингента, под флагами государств может вызвать кризис в том числе и на рынке продовольствия. Вверх полезет всё.

Из-за существенного роста цен на энергоносители, на местах рост цен на продукты питания в ЕС ощущается жителями весьма болезненно. В целом Европа это комфортный регион для сельского хозяйства, но и он на фоне СВО страдает. Санкции бьют не только по России это надо понимать. Сложившаяся практика регулярно поднимать цены на продукты, в Италии их сейчас переписывают каждый день (верим блогам), станет подспорьем котировкам на зерно в перспективе.

Опираясь на происходящее на бирже в Чикаго, и усиливающуюся истерику по ряду стран относительно жарких погодных условий (Марокко, Турция, регионы Италии и Испании) тренд вверх по пшенице и кукурузе может усилится после выхода отчета USDA, даже если он не покажет существенного (минус 3 – 5%) снижения объемов по сравнению с прошлым годом.

Доллар/рубль:

Ставку в США оставили на прежнем уровне, но перспективы по её снижению теперь перенесены на осень. И то, не ясно, будет это снижение или нет. Вдруг и дальше будут повышать. Вернуть инфляцию к 2-м процентам внутри страны не удается.

Для рубля американская высокая ставка сейчас не так важна, как торговый баланс, а также объемы притока денег в страну с одной стороны и траты на СВО с другой. Пока Москва справляется. Даже немного получается отложить, судя по динамике ЗВР.

Рубль, если Запад не полезет на Украину, так сказать, лично, не будет испытывать сильных проблем. После спуска к 85.00 (80.00) начнется новый раунд плавной девальвации к 110.00. В условиях СВО это объяснимая и приемлемая история.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 17.3 контрактов. Покупатели заходили, продавцы бежали примерно в одинаковых объемах. Покупатели контролируют ситуацию.

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 31 мая. Покупки не делаем. Ждем откат к 81.00. А потом можно и 120.00.

Сценарий падения: будем держать шорт от 89.50. Возможно, что нам удастся спуститься к 81.00.

Рекомендации для рынка нефти марки Brent:

Покупка: при подходе к 81.00. Стоп: 79.00. Цель: 120.00!

Продажа: нет. Кто в позиции от 89.50, перенесите стоп на 88.00. Цель: 81.00. Можно закрыть 15% позиции.

Поддержка – 80.50. Сопротивление – 85.09.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок упало на 7 единиц и составляет 499 штук.

Коммерческие запасы нефти в США выросли на 7.265 до 460.89 млн. баррелей, при прогнозе -2.3 млн. баррелей. Запасы бензина выросли на 0.344 до 227.087 млн. баррелей. Запасы дистиллятов упали на -0.732 до 115.85 млн. баррелей. Запасы в хранилище Кушинг выросли на 1.089 до 33.456 млн. баррелей.

Добыча нефти не изменилась и составляет 13.1 млн. баррелей в день. Импорт нефти вырос на 0.275 до 6.772 млн. баррелей в день. Экспорт нефти упал на -1.261 до 3.918 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 1.536 до 2.854 млн. баррелей в день. Переработка нефти упала на -1 до 87.5 процента.

Спрос на бензин вырос на 0.195 до 8.618 млн. баррелей в день. Производство бензина выросло на 0.254 до 9.396 млн. баррелей в день. Импорт бензина вырос на 0.197 до 0.977 млн. баррелей в день. Экспорт бензина вырос на 0.142 до 0.92 млн. баррелей в день.

Спрос на дистилляты вырос на 0.126 до 3.678 млн. баррелей. Производство дистиллятов упало на -0.271 до 4.508 млн. баррелей. Импорт дистиллятов упал на -0.035 до 0.103 млн. баррелей. Экспорт дистиллятов упал на -0.096 до 1.038 млн. баррелей в день.

Спрос на нефтепродукты вырос на 0.882 до 20.417 млн. баррелей. Производство нефтепродуктов выросло на 0.041 до 21.91 млн. баррелей. Импорт нефтепродуктов вырос на 0.319 до 2.286 млн. баррелей. Экспорт нефтепродуктов упал на -0.514 до 6.401 млн. баррелей в день.

Спрос на пропан вырос на 0.716 до 1.155 млн. баррелей. Производство пропана упало на -0.027 до 2.796 млн. баррелей. Импорт пропана упал на -0.008 до 0.083 млн. баррелей. Экспорт пропана упал на -0.646 до 1.689 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 2.7 тыс. контрактов. И покупатели, и продавцы заходили на рынок. Быки сохраняют контроль.

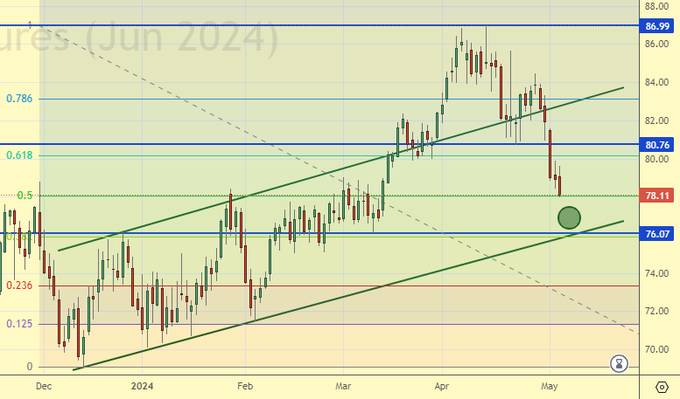

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 21 мая. Ждем рынок в районе 76.00. Текущие уровни для покупок уже интересны, но не идеальны.

Сценарий падения: будем держать шорт, который открыли ранее. Рынок способен откатить, до очередного танца с саблями.

Рекомендации для нефти марки WTI:

Покупка: идеально при откате к 76.20. Стоп: 75.20. Цель: 100.00.

Продажа: нет. Кто в позиции от 85.66, перенесите стоп на 83.76. Цель: 76.20 (пересмотрена). Можно закрыть 20% позиции.

Поддержка – 76.07. Сопротивление – 80.76.

Gas-Oil. ICE

Сценарий роста: рассматриваем июньский майский фьючерс, дата экспирации 12 июня. Будем покупать сейчас и при подходе к 740.00.

Сценарий падения: для продаж интересных уровней нет.

Рекомендации по Gasoil:

Покупка: сейчас и при подходе к 740.0. Стоп: 720.00. Цель: 880.00.

Продажа: нет.

Поддержка – 734.50. Сопротивление – 761.25.

Natural Gas. CME Group

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 29 мая. Держим открытый ранее лонг. Рано или поздно эта штука должна была отскочить.

Сценарий падения: воздерживаемся от продаж, рынок низко.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 1.988, перенесите стоп на 1.880. Цель: 3.000?!

Продажа: нет.

Поддержка – 1.905. Сопротивление – 2.389.

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: пока мы не поднялись выше 80000, о покупках не думаем. При этом: покупки от 62000 приветствуются.

Сценарий падения: продавать не будем, так как поверить в то, что сейчас дизель не нужен, мы не можем.

Рекомендации по рынку дизеля:

Покупка: при подходе к 62000. Стоп: 58000. Цель: 100000!

Продажа: нет.

Поддержка – 65254. Сопротивление – 75459.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: и снова проявим упорство в покупках, но только после роста выше 11000. Мы рано или поздно прекратим закапываться.

Сценарий падения: остаемся вне рынка. Движение к 5000 возможно, но продажи сейчас рискованны. Лучше быть в товаре, чем в деньгах.

Рекомендации по рынку ПБТ:

Покупка: в случае роста выше 11000. Стоп: 8800. Цель: 25000. Можно агрессивно.

Продажа: нет.

Поддержка – 6846. Сопротивление – 15459.

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: рынок дает нам шанс взять его по низкой цене. Желающие могут купить, мы будем держать лонги.

Сценарий падения: остаемся вне рынка, цены низки.

Рекомендации по рынку гелия:

Покупка: нет. Кто в позиции от 1450, 1500 и 1600, держите стоп на 1300. Цель: 3500.

Продажа: нет.

Поддержка – 1343. Сопротивление – район 1984.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса по Wheat. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 25.9 тыс. контрактов. Продавцы разбежались. Медведи рискуют потерять контроль.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 12 июля. Жаркая погода спровоцировала рост. Нам придется думать о покупках в случае хода выше 650.0. Очень разумным будет подождать майский отчет USDA.

Сценарий падения: подержим шорт. Стоит признать, что бычки агрессивно взялись за рынок и это несколько нервирует.

Рекомендации для рынка пшеницы:

Покупка: пока нет.

Продажа: нет. Кто в позиции от 622.2, держите стоп на 643.0. Цель: 450.0?!

Поддержка – 589.2. Сопротивление – 633.4.

Смотрим на объемы открытого интереса по Corn. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 12.8 тыс. контрактов. Продавцы продолжают бежать. Покупатели сохраняли свои позиции. Медведи пока сохраняют контроль.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 12 июля. Будем держать лонг. Если у быков очень серьезные намерения, то мы должны ускориться в течение двух следующих недель.

Сценарий падения: предлагаем шортить, но только в случае падения ниже 432.0.

Рекомендации для рынка кукурузы:

Покупка: нет. Кто в позиции от 442.0, перенесите стоп на 441.0. Цель: 500.0.

Продажа: в случае падения ниже 432.0. Стоп: 454.4. Цель: 360.0!!!

Поддержка – 443.6. Сопротивление – 474.4.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 12 июля. Не исключено, что мы пошли в район 1320. Придется покупать.

Сценарий падения: нас выбило из шора. Берем паузу на неделю.

Рекомендации для рынка сои:

Покупка: сейчас (1215), а также в случае падения 1170. Стоп: 1140. Цель: 1320. Считайте риски!

Продажа: нет.

Поддержка – 1191.0. Сопротивление – 1238.4.

Сценарий роста: для покупок продолжаем хотеть коррекцию. Хорошо к 2100, идеально к 2020.

Сценарий падения: держим шорт от 2415. Желающие могут нарастить шорт.

Рекомендации по рынку золота:

Покупка: от 2100 будет интересно, от 2000 будет идеально.

Продажа: нет. Кто в позиции от 2415, перенесите стоп на 2380. Цель: 2100 (2020).

Поддержка – 2223. Сопротивление – 2352.

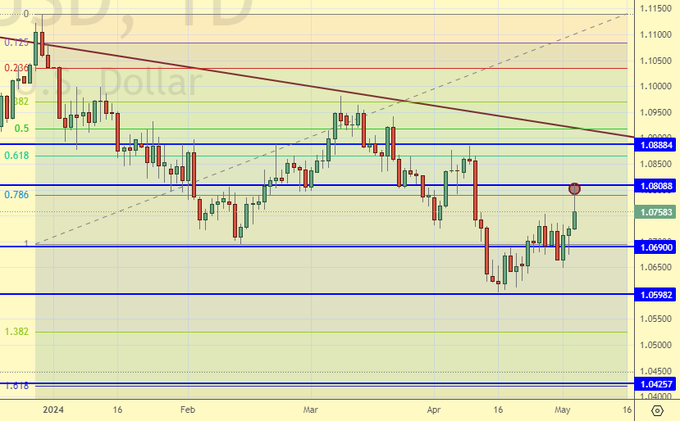

EUR/USD

Сценарий роста: покупать сейчас не следует. Евро будет под давлением на фоне сохранения высоких ставок в США.

Сценарий падения: зацепились от 1.0800, это неплохо. Рассчитываем на ход к 1.0000.

Рекомендации по паре евро/доллар:

Покупка: нет.

Продажа: нет. Кто в позиции от 1.0800 и 1.0690, держите стоп на 1.0860. Цель: 1.0000.

Поддержка – 1.0690. Сопротивление – 1.0808.

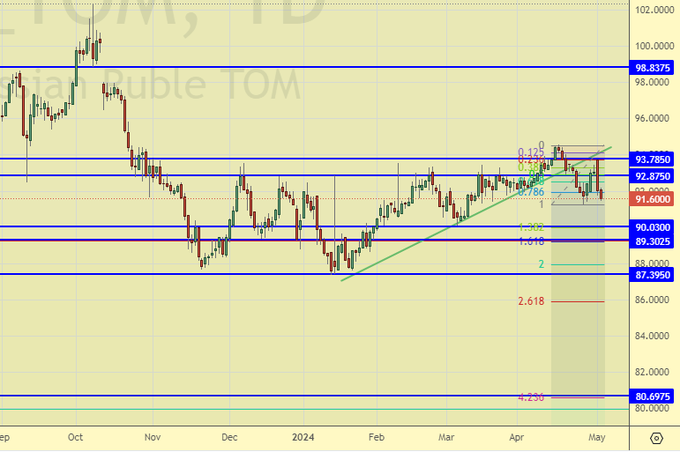

USD/RUB

Сценарий роста: несколько страшно за наши позиции со стоп-ордером на 90.00. Стоит признать, что рынок ведет себя агрессивно.

Сценарий падения: хочется продать, но страшно. Значит, так и надо сделать.

Рекомендации по паре доллар/рубль:

Покупка: нет. Кто в позиции от 92.79 и 92.90, держите стоп на 90.00. Цель: 97.00 (103.00, 112.00, 155.00).

Продажа: сейчас. Стоп: 93.30. Цель: 86.00?! Считайте риски!

Поддержка – 90.03. Сопротивление – 92.87.

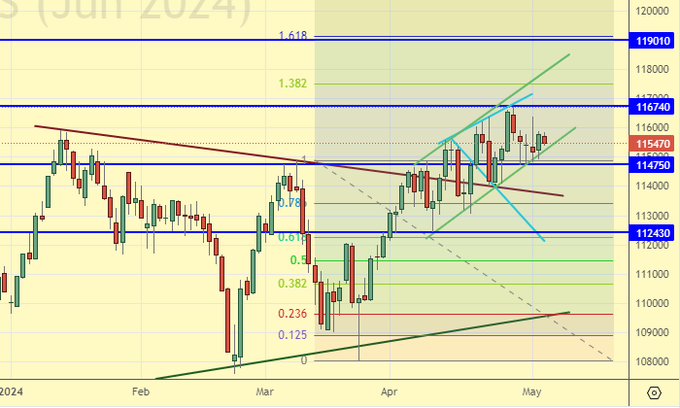

RTSI. MOEX

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 20 июня. Очень мы коряво растем. Рывки и глубокие откаты не вселяют оптимизма. Ищем другие рынки.

Сценарий падения: ничего нового. Снова замерли так, что хуже не придумаешь. Полное равновесие. Никаких рекомендаций.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: нет.

Поддержка – 114750. Сопротивление – 116740.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

До 60 млрд кубометров вырастет добыча газа в Казахстане в этом году (Видео)