03 September 2023, 17:11

Прогноз биржевых цен с 4 по 8 сентября 2023

-

Рынок энергоносителей:

G20 теряет лоск. Лидеры России и Китая не приедут на саммит в Индию 9-го сентября, что говорит о том, что ни один, ни другой не спешат ручкаться с приверженцами собственной исключительности. Западным главам государств, из тех, кто еще что-то соображает, будет неприятно ощущать, что их удостоили своим почтением и вниманием персоны на уровень ниже.

Сергея Викторовича жалко. То в одном аэропорту танцы, то теперь снова отплясывать в другом. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

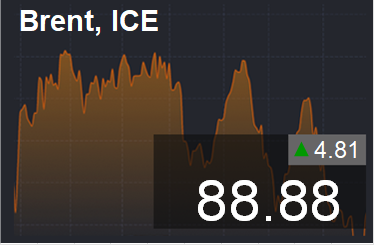

Рынок нефти не стал ждать цифрр, их объявят на следующей неделе, ему было достаточно услышать из уст Новака сообщение о том, что Россия и Саудовская Аравия договорились о новом добровольном сокращении добычи нефти уже на октябрь. Быки взяли рынок под контроль и теперь есть риск дальнейшего роста котировок. Здесь важны не только цифры, но и приверженность двух стран к продолжению сотрудничества по регулированию рынка. С ростом цен на энергоносители рост инфляции на Западе сомнений не вызывает.

В августе российская нефть Urals продавалась по 74 доллара, что соответствует уровню прошлого года. Запад сейчас не может давить на Россию. Это приведет лишь к еще большему удорожанию нефти. Пришлось заткнуться и наблюдать за постоянно растущим спросом. Так может продолжаться до конца этого года, после чего последует спад спроса на нефть на фоне, например, не слишком радостных данных по росту ВВП из США и Китая.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

К нам приедет сеньор-помидор, он же Реджеп Эрдоган. Ага. 4-го числа. Дадут ему 1 млн. тонн зерна, пусть молотит для совсем уж бедных стран без какой-либо зерновой сделки. Может еще чего дадут, да только вот хотелось бы увидеть уже какую-то последовательность в действиях у турецкого лидера. Выбор одного стула из двух явно затянулся.

В России продолжается сбор урожая. Собрано 105 млн. тонн зерна. Урожайность пшеницы составляет 40 центнеров с гектара, против 44 в прошлом году. Уже намолочено 61 млн. тонн пшеницы, при этом отмечается падение качества в Центральных областях: 5-го класса собирают от 20 до 30% от всего объема в зависимости от области. На юге с качеством все в порядке. 3-й и 4-й класс доминируют. 5-й класс составляет всего 10%.

Видим, что новый урожай прибивает цены. Скорее всего, это последняя неделя, на которой рынок поставит, или попробует поставить, новые минимумы по пшенице и кукурузе, после чего начнется рост, который будет носить ограниченный характер, в районе 15%, в следующие два месяца, так как объемы будут собраны большие. Дефицита зерна не будет.

Доллар/рубль:

ЦБ РФ снова повысит ставку в сентябре. Вопрос только на сколько. Набиуллина продолжает ругаться с Силуановым, что не добавляет оптимизма. Рубль за год подешевел на 50%, что обрекает экономику на инфляцию импорта, а она повлияет почти на все сектора и внутри страны. Стоит отдельно упомянуть рост цен на бензин, АИ-95 на базисе Сургут ушел вверх на 50% за четыре месяца до 75000 рублей за тонну. Этот рост также приведет к инфляции во всех товарных группах.

Рубль в течение двух недель незначительно слабел после быстрого укрепления в августе. Текущая картинка не отрицает возможности продолжения укрепления национальной валюты. Отметим, что нефть продолжает дорожать, что должно помочь рублю. На данный день и час снижение пары до 87.00 остается возможным.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 20.8 тыс. контрактов. Продавцы заходили на рынок, покупатели уходили в незначительных объемах. Спред между длинными и короткими позициями сузился, быки продолжают контролировать ситуацию.

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 29 сентября. Интересных уровней для покупок нет. Вне рынка.

Сценарий падения: пока рынок не дает нам взять профит на падении. Вне рынка.

Рекомендации для рынка нефти марки Brent:

Покупка: нет.

Продажа: нет.

Поддержка – 84.66. Сопротивление – 89.06 (94.24).

WTI. CME Group

Фундаментальные данные США: число активных буровых установок не изменилось и составляет 512 штук.

Коммерческие запасы нефти в США упали на -10.584 до 422.944 млн. баррелей, при прогнозе -3.267 млн. баррелей. Запасы бензина упали на -0.214 до 217.412 млн. баррелей. Запасы дистиллятов выросли на 1.235 до 117.923 млн. баррелей. Запасы в хранилище Кушинг упали на -1.504 до 29.165 млн. баррелей.

Добыча нефти не изменилась и составляет 12.8 млн. баррелей в день. Импорт нефти упал на -0.316 до 6.617 млн. баррелей в день. Экспорт нефти вырос на 0.27 до 4.528 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -0.586 до 2.089 млн. баррелей в день. Переработка нефти упала на -1.2 до 93.3 процента.

Спрос на бензин вырос на 0.158 до 9.068 млн. баррелей в день. Производство бензина выросло на 0.29 до 10.005 млн. баррелей в день. Импорт бензина упал на -0.045 до 0.848 млн. баррелей в день. Экспорт бензина вырос на 0.024 до 0.854 млн. баррелей в день.

Спрос на дистилляты упал на -0.134 до 3.702 млн. баррелей. Производство дистиллятов упало на -0.043 до 5.023 млн. баррелей. Импорт дистиллятов вырос на 0.075 до 0.163 млн. баррелей. Экспорт дистиллятов вырос на 0.017 до 0.136 млн. баррелей в день.

Спрос на нефтепродукты вырос на 0.264 до 21.429 млн. баррелей. Производство нефтепродуктов выросло на 0.885 до 23.974 млн. баррелей. Импорт нефтепродуктов не изменился, и составляет 0 остался на уровне 2.108 млн. баррелей. Экспорт нефтепродуктов упал на -0.405 до 5.881 млн. баррелей в день.

Спрос на пропан упал на -0.335 до 0.639 млн. баррелей. Производство пропана упало на -0.069 до 2.539 млн. баррелей. Импорт пропана вырос на 0.037 до 0.101 млн. баррелей. Экспорт пропана упал на -0.077 до 0.099 млн. баррелей в день.

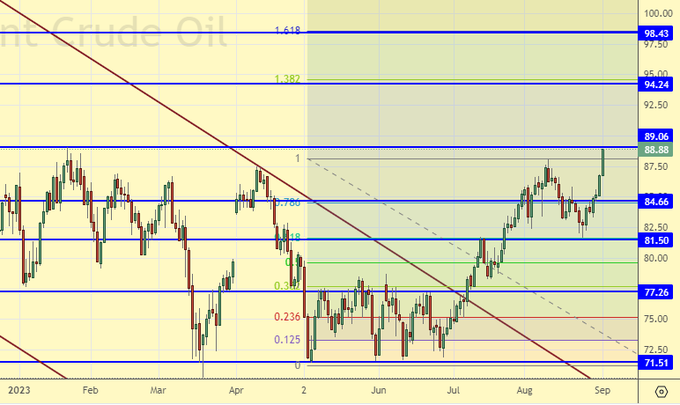

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 27.6 тыс. контрактов. Продавцы покидали рынок, покупатели в незначительных объемах заходили в него. Преимущество на рынке остается за быками.

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 20 сентября. Покупать на текущих уровнях не имеет смысла. Нужен откат. Вне рынка.

Сценарий падения: будем держать шорт от 85.50. Следующий уровень, где можно будет попробовать взять на падении – 98.70.

Рекомендации для нефти марки WTI:

Покупка: нет.

Продажа: нет. Кто в позиции от 85.50, перенесите стоп на 86.40. Цель: 73.00.

Поддержка – 77.57. Сопротивление – 86.09.

Gas-Oil. ICE

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 12 сентября. В покупках нет никакого смысла. Вне рынка.

Сценарий падения: будем держать шорт от 890.0. Слишком много пространства рынку не даем. Стоп-ордер близко.

Рекомендации по Gasoil:

Покупка: нет.

Продажа: при подходе к 1070.0. Стоп: 1130.0. Цель: 930.0. Кто в позиции от 890.0, перенесите стоп на 945.0. Цель: 760.0.

Поддержка – 884.00. Сопротивление – 1073.75.

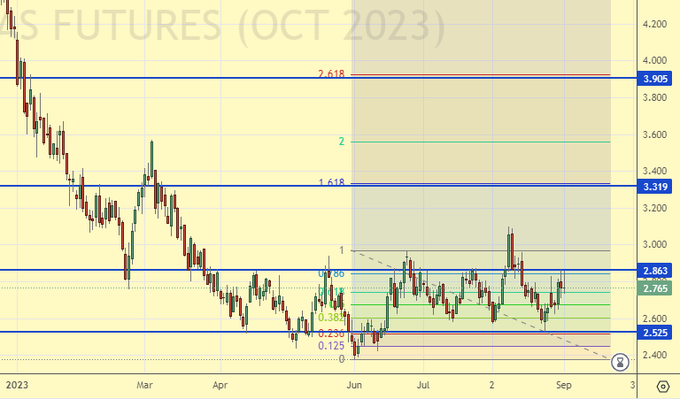

Natural Gas. CME Group

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 27 сентября. Продолжаем держать лонг. Ждем рост. Несмотря на заполненность газом хранилищ в Европе на 90%, чувствуется нервозность.

Сценарий падения: не продаем, уровни слишком низки.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 2.137, 2.223 и 2.430, держите стоп на 2.320. Цель: 3.900.

Продажа: нет.

Поддержка – 2.525. Сопротивление – 2.863.

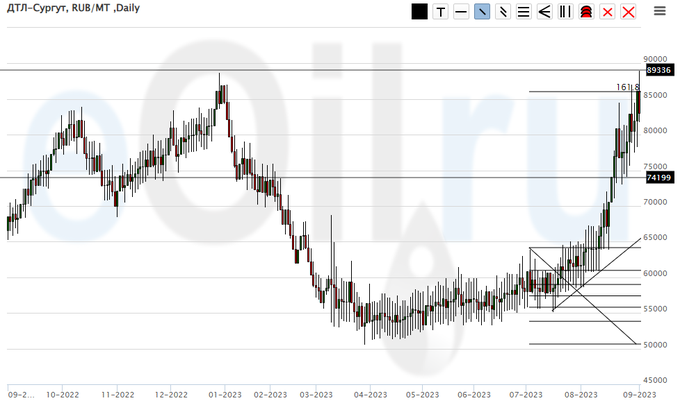

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: видим новый максимум. Продолжаем держать лонг, постепенно фиксируя прибыль по мере роста.

Сценарий падения: не продаем. На данный момент предпосылок для снижения цен на топливо нет.

Рекомендации по рынку дизеля:

Покупка: нет. Кто в позиции от 55000, перенесите стоп на 73000. Цель: 100000 (пересмотрена). Можно закрыть еще 20% позиции по текущим ценам. Таким образом, должно быть уже закрыто 40% позиции.

Продажа: нет.

Поддержка – 74199. Сопротивление – 89336.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: видим консолидацию. Не исключен выход вверх. Купим.

Сценарий падения: продажи не совершаем, настроения на рынке энергоносителей бычьи.

Рекомендации по рынку ПБТ:

Покупка: сейчас. Стоп: 18300. Цель: 30000.

Продажа: нет.

Поддержка – 18789. Сопротивление – 26650.

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: стоп не сработал. Держим лонг. Рассчитываем на 6000.

Сценарий падения: не продаем. Цены могут продолжить рост.

Рекомендации по рынку гелия:

Покупка: нет. Кто в позиции от 2900 и 3200, держите стоп на 3900. Цель: 6000.

Продажа: нет.

Поддержка – 4008. Сопротивление – 5023.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 3.8 тыс. контрактов. Продавцы в незначительных объемах продолжают прибывать. Новых покупателей пока нет. Спред между короткими и длинными позициями расширился. Продавцы удерживают преимущество.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Как и неделей ранее, ждем. При подходе к 570.0 покупать обязательно. Надо быть морально готовым бороться за лонги в недалеком будущем.

Сценарий падения: продажи не интересны. Спекулятивного потенциала здесь нет.

Рекомендации для рынка пшеницы:

Покупка: при подходе к 570.0. Стоп: 560.0. Цель: 700.0.

Продажа: нет.

Поддержка – 571.2. Сопротивление – 615.0.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Открытых коротких позиций больше, чем длинных. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 30.5 тыс. контрактов. Появились покупатели. Продавцы начали снижать давление и уходить с рынка. Тем не менее, продавцы продолжают контролировать рынок.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Не покупаем. Ждем. Однако, при подходе к 455.0 входить в лонг обязательно.

Сценарий падения: в продажах нет никакого смысла. Вне рынка.

Рекомендации для рынка кукурузы:

Покупка: при подходе к 455.0. Стоп: 435.0. Цель: 600.0.

Продажа: нет.

Поддержка – 454.6. Сопротивление – 485.3.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 14 ноября. Продолжим отказываться от покупок. Вне рынка.

Сценарий падения: продолжим бороться за шорт. Масличных много. Текущие уровни не отражают общей картины.

Рекомендации для рынка сои:

Покупка: нет.

Продажа: сейчас. Стоп: 1406.0. Цель: 1000.0?

Поддержка – 1332.2. Сопротивление – 1390.3.

Сценарий роста: для быков в пятницу появилась неприятная свеча. Держим лонг. Подтягиваем стоп-ордер.

Сценарий падения: продадим с текущих уровней. Мы не вышли из падающего канала вверх.

Рекомендации по рынку золота:

Покупка: нет. Кто в позиции от 1910, перенесите стоп на 1907. Цель: 2400?!

Продажа: сейчас. Стоп: 1957. Цель: 1600?! Считайте риски!

Поддержка – 1925. Сопротивление – 1948.

EUR/USD

Сценарий роста: держим лонг от 1.0790. Рассчитываем на ход к 1.1660. Однако! Шансы на возобновление роста минимальны. Это просто надо понимать. Но позицию не закрываем. Стоим до конца.

Сценарий падения: как и неделей ранее интересных уровней для продаж нет. Не продаем.

Рекомендации по паре евро/доллар:

Покупка: сейчас. Стоп: 1.0740. Цель: 1.1660. Кто в позиции от 1.0790, перенесите стоп на 1.0740. Цель: 1.1660.

Продажа: нет.

Поддержка – 1.0639. Сопротивление – 1.0884.

USD/RUB

Сценарий роста: покупать на текущих уровнях не будем. Если рынок позволит, то от 87.30 входить в лонг обязательно.

Сценарий падения: шорт от 96.00 возможен.

Рекомендации по паре доллар/рубль:

Покупка: при подходе к 87.30. Стоп: 84.80. Цель: 114.00.

Продажа: сейчас. Стоп: 97.00. Цель: 87.30. Кто в позиции от 96.00, держите стоп на 97.00. Цель: 87.30.

Поддержка – 92.54. Сопротивление – 96.09.

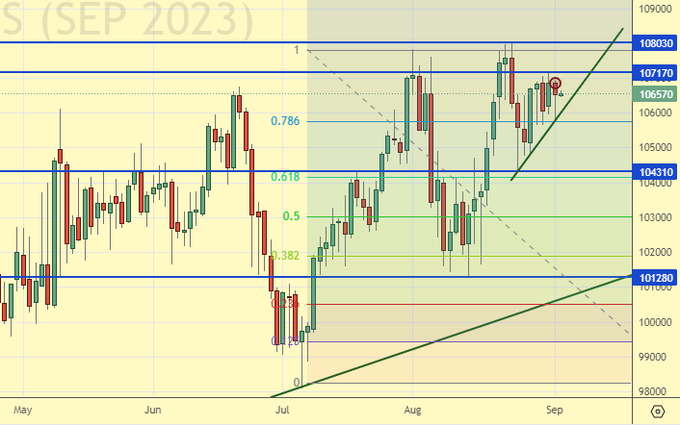

RTSI. MOEX

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 15 сентября. Продолжение роста возможно. Держим открытый на прошлой неделе лонг.

Сценарий падения: будем держать шорт от 105800. Ситуация очень тонкая.

Рекомендации по индексу РТС:

Покупка: нет. Кто в позиции от 105200, держите стоп на 104000. Цель: 112000.

Продажа: нет. Кто в позиции от 105800, держите стоп на 107200. Цель: 90000.

Поддержка – 104310. Сопротивление – 107170.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

EIA. Добыча, импорт, экспорт нефти в США на 30 августа 2023