27 August 2023, 17:13

Прогноз биржевых цен с 28 августа по 1 сентября 2023

-

Рынок энергоносителей:

Еврочиновник господин Боррель заявил о победе над Россией в торговой войне. Мол, мы сократили поставки на 50%, а из России стали покупать товаров на 70% меньше. Складывается впечатление, что чем больше на Западе становится политиков «победителей», тем тяжелее простому народу.

Пора уже начать выяснять кому именно принадлежит «победа»: Берлину или Парижу, или может быть Лондону. А то там у вас всё благополучно и как-то тихо. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Не будем от вас скрывать, весь наш офис начал очень сильно беспокоить Иран. Ребята наращивают поставки нефти на внешний рынок, при этом их не слишком заботит то, что КСА и Россия сократили отгрузки. Кроме Ирана есть еще Венесуэла, есть Ирак, Ливия и Нигерия. Все эти страны, как прогнозируется, нарастят добычу на 0.9 млн. баррелей в сутки в 23-м году и столько же в 24-м. И все бы ничего если бы спрос на нефть действительно рос. А пока экспортеры выдают желаемое за действительное. Как бы не пришлось КСА и РФ снова сокращать добычу.

Китай так и не смог проснуться после пандемии. Нарисуют ему +3% ВВП по итогам года на фоне дефляции (читай затоваренность) и всё. Поднебесная уже сократила покупки нефти в июле, и скорее всего не вернется к потреблению энергоресурсов на уровень первого полугодия. Всякие там стимулирования ничего не дадут. Не исключено, что рост в Китае остановится в 24-м году, даже ихнему партбюро придется это признать.

Несмотря на сокращение интенсивности бурения, добыча нефти в США продолжает расти. Добрались уже до отметки 12.8 млн. баррелей в неделю. Американцам на самом деле надо интенсивнее чесаться, если они не хотят в один прекрасный день увидеть, что запасы нефти в стране подходят к концу.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Эрдоган маневрирует в темных водах Черного моря пытаясь вернуть Россию в зерновую сделку. Что юлить, надо заставить Запад выполнить свои условия. А им не больно-то и надо. Урожай в Европе хороший, если чего не хватит, то подвезут по железной дороге с Украины. То есть не будут в Брюсселе выполнять требования Москвы, так как голод им не грозит, а значит и никакой сделки не будет. Теперь дешевое украинское зерно, если и попадет в Турцию, то по несколько более дорогому маршруту. Отметим, что для России зерновая сделка ничего кроме потери доли рынка и падения экспортных цен на пшеницу не принесла.

Египет увеличит закупку российской пшеницы и ее реэкспорт в соседние страны, если Москва создаст распределительный центр в зоне Суэцкого канала. Это интересная тема, которая может позволить России дополнительно продавать несколько млн. тонн зерна в год. Пусть будет.

У продавцов осталось совсем немного времени для того, чтобы поставить новый минимум по пшенице, надо уйти ниже 608 центов за бушель по декабрьском фьючерсу. Если этого не произойдет до 10-го сентября, то мы скорее всего его так и не увидим в этом году. После первой декады сентября на рынок вернутся быки.

Доллар/рубль:

Видим, что торговля со странами за резервные валюты сокращается. Это приводит к «снижению качества валютной выручки», то есть за свои ресурсы Россия получает всё больше валюты второго сорта, по сути. На данный день и час это не такая большая проблема, но она будет усугубляться, тем более что ни Индия, ни Китай не хотят чтобы их валюты продавались Россией против доллара. Берите у нас чай и мелки от тараканов за поставки нефти. А это уже не смешно. Рано или поздно стороны начнут жесткий торг по данному вопросу.

После повышения ставки до 12%, рубль не торопится с укреплением против доллара США. Справедливости ради отметим, что падение курса на прошлой неделе имеет коррекционный характер и может ограничиться ростом до отметки 96.00 рублей за доллар. Более высокий рост приведет вновь к разговорам о движении к отметке 115.00. Если рынок не сможет закрепиться выше 96.00, то тогда есть вероятность хода на 87.00 в сентябре.

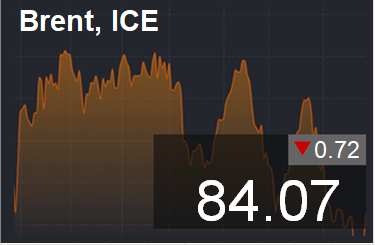

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 12.4 тыс. контрактов. Продавцы заходили на рынок, покупатели уходили примерно в равных объемах. Спред между длинными и короткими позициями сузился, быки продолжают контролировать ситуацию.

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 29 сентября. Продолжаем оставаться вне рынка. Покупки от 81.00 и 77.50 имеют смысл.

Сценарий падения: держим шорт от 84.96. Ценовая ветка вниз к 81.00 возможна.

Рекомендации для рынка нефти марки Brent:

Покупка: при подходе к 81.00. Стоп: 79.40. Цель: 94.80.

Продажа: нет. Кто в позиции от 84.96, перенесите стоп на 85.90. Цель: 77.70.

Поддержка – 82.32. Сопротивление – 85.60.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок снизилось на 8 единиц и составляет 512 штук.

Коммерческие запасы нефти в США упали на -6.134 до 433.528 млн. баррелей. Запасы бензина выросли на 1.468 до 217.626 млн. баррелей. Запасы дистиллятов выросли на 0.945 до 116.688 млн. баррелей. Запасы в хранилище Кушинг упали на -3.133 до 30.669 млн. баррелей.

Добыча нефти выросла на 0.1 до 12.8 млн. баррелей в день. Импорт нефти упал на -0.225 до 6.933 млн. баррелей в день. Экспорт нефти упал на -0.341 до 4.258 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 0.116 до 2.675 млн. баррелей в день. Переработка нефти упала на -0.2 до 94.5 процента.

Спрос на бензин вырос на 0.059 до 8.91 млн. баррелей в день. Производство бензина выросло на 0.13 до 9.715 млн. баррелей в день. Импорт бензина вырос на 0.307 до 0.893 млн. баррелей в день. Экспорт бензина упал на -0.051 до 0.83 млн. баррелей в день.

Спрос на дистилляты вырос на 0.188 до 3.836 млн. баррелей. Производство дистиллятов выросло на 0.337 до 5.066 млн. баррелей. Импорт дистиллятов упал на -0.041 до 0.088 млн. баррелей. Экспорт дистиллятов упал на -0.058 до 0.119 млн. баррелей в день.

Спрос на нефтепродукты упал на -0.498 до 21.165 млн. баррелей. Производство нефтепродуктов упало на -0.09 до 23.089 млн. баррелей. Импорт нефтепродуктов вырос на 0.575 до 2.108 млн. баррелей. Экспорт нефтепродуктов вырос на 0.43 до 6.286 млн. баррелей в день.

Спрос на пропан упал на -0.27 до 0.974 млн. баррелей. Производство пропана упало на -0.046 до 2.608 млн. баррелей. Импорт пропана упал на -0.019 до 0.064 млн. баррелей. Экспорт пропана вырос на 0.07 до 0.176 млн. баррелей в день.

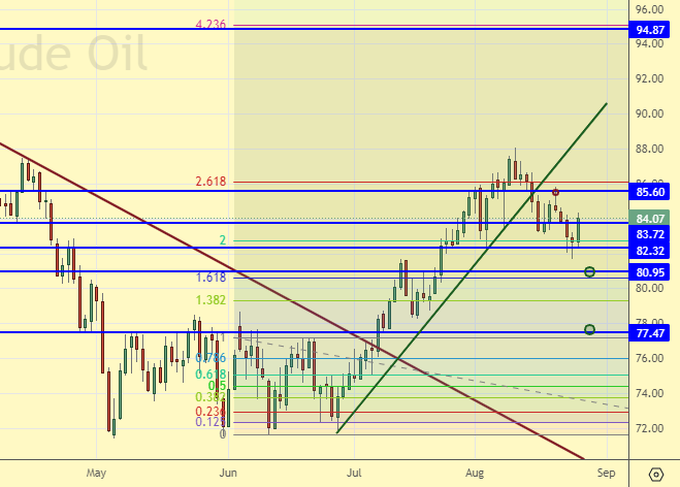

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 29.6 тыс. контрактов. Быки бегут вторую неделю подряд. Объемы значительные. Тем не менее, преимущество на рынке остается за быками.

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 20 сентября. Покупать на текущих уровнях не удобно. Вне рынка.

Сценарий падения: в случае роста к 85.50 – продавать. Текущие уровни занижены.

Рекомендации для нефти марки WTI:

Покупка: пока нет.

Продажа: в случае роста к 85.50. Стоп: 86.30. Цель: 75.20.

Поддержка – 77.57. Сопротивление – 85.57.

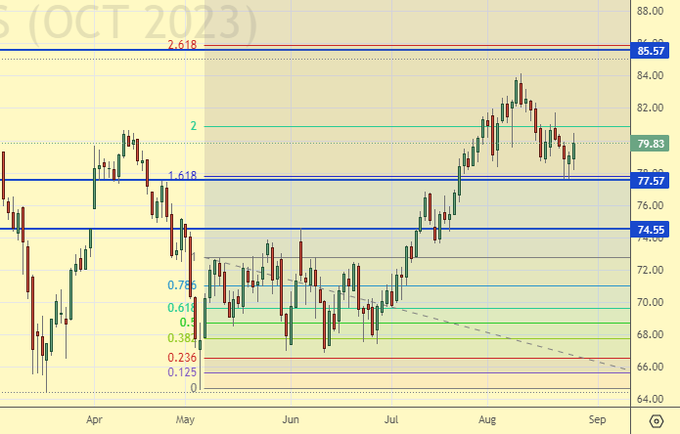

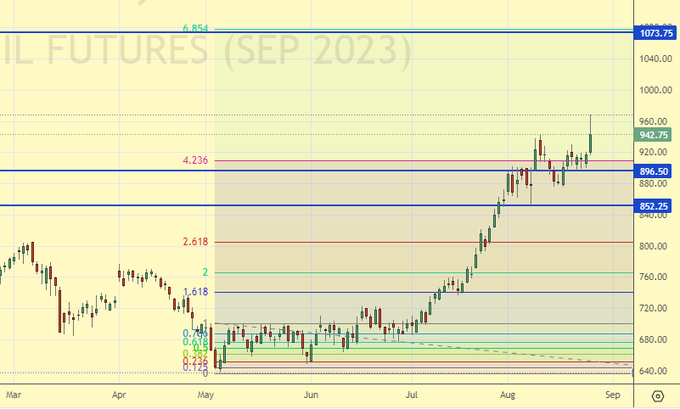

Gas-Oil. ICE

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 12 сентября. В покупках нет никакого смысла. Вне рынка.

Сценарий падения: шорт возможен после закрытия дня ниже 900.0 или от 1070.0.

Рекомендации по Gasoil:

Покупка: нет.

Продажа: в случае закрытия дня ниже 900.0. Стоп: 923.0. Цель: 742.0. Или при подходе к 1070.0. Стоп: 1130.0. Цель: 930.0.

Поддержка – 896.50. Сопротивление – 1073.75.

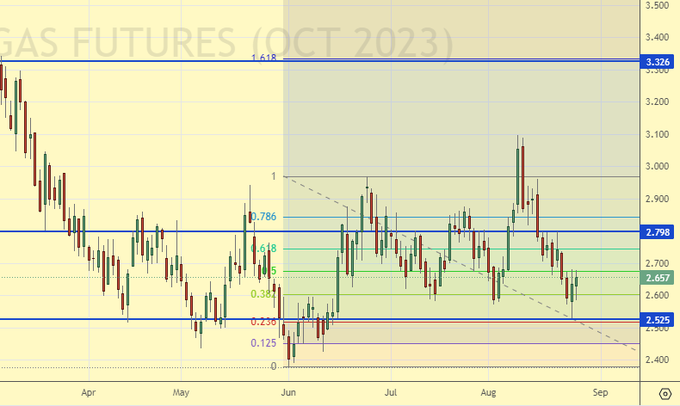

Natural Gas. CME Group

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 27 сентября. Держим лонг. Ждем рост. Никто не знает какой будет зима. Но она будет.

Сценарий падения: не продаем уровни слишком низки.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 2.137, 2.223 и 2.430, держите стоп на 2.320. Цель: 3.900.

Продажа: нет.

Поддержка – 2.525. Сопротивление – 2.798.

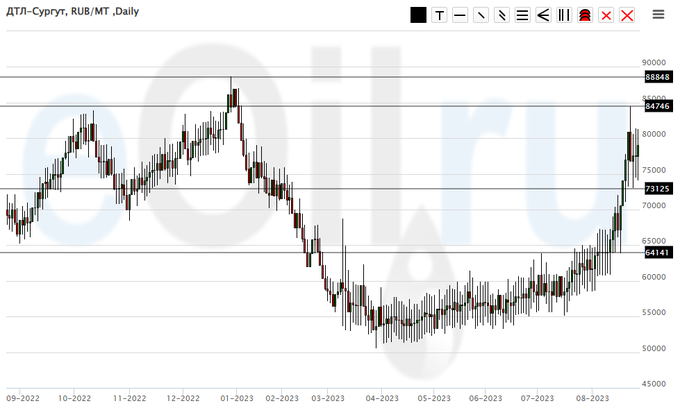

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: значительный рост. Рынок может взять паузу на пару недель. Тем не менее, продолжаем держать лонг, постепенно фиксируя прибыль по мере роста.

Сценарий падения: не продаем. На данный момент предпосылок для снижения цен на топливо нет.

Рекомендации по рынку дизеля:

Покупка: нет. Кто в позиции от 55000, перенесите стоп на 68000. Цель: 100000 (пересмотрена). Можно закрыть еще 10% позиции по текущим ценам.

Продажа: нет.

Поддержка – 73125. Сопротивление – 84746.

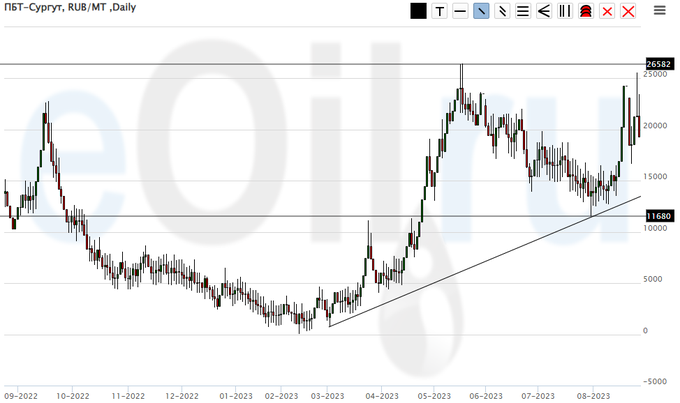

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: очень рваные торги. Воздержимся от новых сделок.

Сценарий падения: продажи не совершаем.

Рекомендации по рынку ПБТ:

Покупка: нет.

Продажа: нет.

Поддержка – 11680. Сопротивление – 26582.

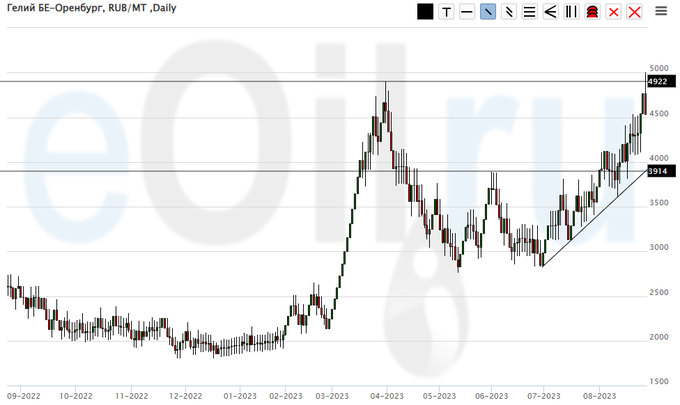

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: снова, как и неделей ранее, поставили новый максимум. Держим лонг.

Сценарий падения: не продаем. Цены могут продолжить рост.

Рекомендации по рынку гелия:

Покупка: нет. Кто в позиции от 2900 и 3200, перенесите стоп на 3900. Цель: 6000.

Продажа: нет.

Поддержка – 3914. Сопротивление – 4922.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 5.6 тыс. контрактов. Продавцы продолжают прибывать. Новых покупателей пока нет. Спред между короткими и длинными позициями расширился. Продавцы удерживают преимущество.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Ждем еще одну неделю. Вне рынка.

Сценарий падения: продажи не интересны. Спекулятивного потенциала здесь нет.

Рекомендации для рынка пшеницы:

Покупка: нет.

Продажа: нет.

Поддержка – 608.4 Сопротивление – 646.3.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Открытых коротких позиций больше, чем длинных. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 35 тыс. контрактов. Продавцы продолжают массово заходить на рынок. Покупатели отступают. Продавцы вновь усилили своё превосходство.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Не покупаем. Ждем еще неделю.

Сценарий падения: в продажах нет никакого смысла. Вне рынка.

Рекомендации для рынка кукурузы:

Покупка: пока нет.

Продажа: нет.

Поддержка – 473.2. Сопротивление – 494.0.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 14 ноября. Продолжим отказываться от покупок. Вне рынка.

Сценарий падения: шорт с текущих уровней возможен, но стоп-ордер близко.

Рекомендации для рынка сои:

Покупка: нет.

Продажа: сейчас. Стоп: 1396.0. Цель: 1000.0?

Поддержка – 1332.2. Сопротивление – 1390.3.

Сценарий роста: обозначили поддержку на 1904. Купим.

Сценарий падения: интересных уровней для продаж нет. Вне рынка.

Рекомендации по рынку золота:

Покупка: сейчас. Стоп: 1902. Цель: 2400?!

Продажа: нет.

Поддержка – 1904. Сопротивление – 1930.

EUR/USD

Сценарий роста: держим лонг от 1.0790. Рассчитываем на ход к 1.1660.

Сценарий падения: как и неделей ранее интересных уровней для продаж нет. Не продаем.

Рекомендации по паре евро/доллар:

Покупка: нет. Кто в позиции от 1.0790, перенесите стоп на 1.0760. Цель: 1.1660.

Продажа: нет.

Поддержка – 1.0767. Сопротивление – 1.0927.

USD/RUB

Сценарий роста: если рынок позволит, то от 87.30 покупать обязательно. Если мы закрепимся на следующей неделе выше 96.00, придется размышлять о покупках по рынку. А это не очень интересно, но ход к 114.00 пропускать нельзя.

Сценарий падения: шорт от 96.00 возможен.

Рекомендации по паре доллар/рубль:

Покупка: при подходе к 87.00. Стоп: 84.80. Цель: 114.00.

Продажа: сейчас и при подходе к 96.00. Стоп: 97.00. Цель: 87.30. Считайте риски.

Поддержка – 92.54. Сопротивление – 97.52.

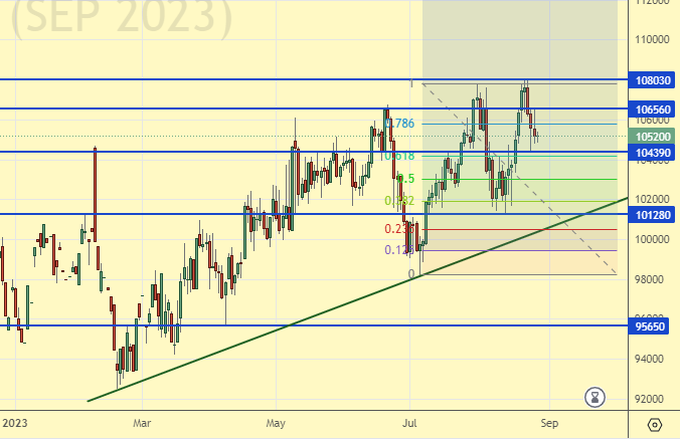

RTSI. MOEX

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 15 сентября. Рост возможен. Купим.

Сценарий падения: будем держать шорт от 105800. Стоит признать, что ситуация равновесна. При этом рынок может быстро качнуть в любую из сторон.

Рекомендации по индексу РТС:

Покупка: сейчас. Стоп: 104000. Цель: 112000.

Продажа: нет. Кто в позиции от 105800, перенесите стоп на 107200. Цель: 90000 (50000; 20000?!!!).

Поддержка – 104390. Сопротивление – 106560.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Туркменистан и Ирак договорились о газовой сделке (Видео)