28 January 2021, 22:19

А у вас почем газ?

Когда речь заходит о стоимости барреля нефти, чтобы оценить текущую динамику рынка энергоносителей, достаточно посмотреть на котировки эталонных Brent или WTI. Однако, когда мы слышим, что мировые цены на газ выросли или упали, возникают резонные вопросы — цены на природный трубный газ или сжиженный, в каком регионе мира произошел скачок, и как это отразится на экономике и акциях экспортеров?

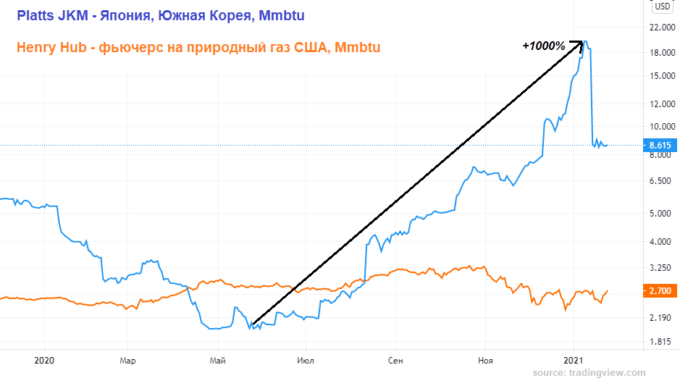

Разница цен на газ в моменте может достигать сотен процентов в зависимости от рынка сбыта и удаленности добычи, способа доставки сырья, возможностей хранения и погодных условий региона его использования. На пике цен начала января, из-за аномально холодной погоды и резкого выбытия резервов сырья, курс газа варьировался от $340 за тысячу кубов на хабах Голландии до $660 в Испании. Азиатские контракты превышали планку в $700 за тыс. куб. м.

Помимо этого, для рынка газа характерна взрывная изменчивость цен — годовая волатильность контрактов достигает 70%, среднедневной риск превышает 4%. Для сравнения, годовая волатильность индекса акций S&P 500 — 35%.

Разбираемся в особенностях ценообразования рынка газа в различных регионах мира.

Потоки газа

По способу доставки топлива конечному потребителю рынок природного газа делится на трубопроводный (ТПГ) и сжиженный (СПГ), доставляемый морскими, речными, авто- и железнодорожными танкерными средствами.

По актуальным статданным корпорации BP, доля СПГ в общем экспорте газа составляла 35% (431 млрд. куб. м), на ТПГ приходилось 65% рынка, или 805 млрд. куб. м. За последние 20 лет темп роста рынка СПГ выше в 2 раза: среднегодовой прирост — 9,4% по СПГ против 5% у магистрального.

Здесь сказывается либерализация рынка, развитие инфраструктуры и даже геополитика. Конкуренция поставщиков возрастает, а «Газового ОПЕК», который мог бы стабилизировал отрасль в ситуации повышенной турбулентности, нет.

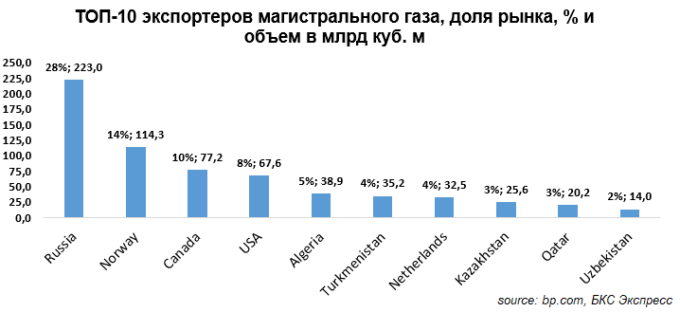

Ведущие игроки трубопроводного газового рынка:

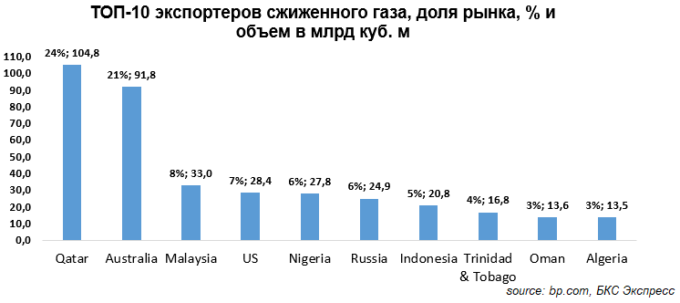

Распределение ведущих ролей рынка СПГ:

Для России, как основного игрока рынка магистрального газа (28% мирового экспортного трафика и более 33% рынка Европы) и важного игрока сегмента СПГ (6-е место в мире с долей 6%), кризис 2020 г. привел к падению трубопроводных поставок на 10% и рост на 5,5% в секторе СПГ. По мере прохождения кризиса картина «по трубам» способна серьезно улучшиться, а противостояние экспортеров возрасти.

Основные потребители трубопроводного газа — Европа (60%), Северная Америка (18%), Азия (9%), СНГ (7%). Картина по СПГ кардинально отличается: Азиатско-Тихоокеанский регион забирает почти 75% СПГ, а Европа — 17%. Таким образом, борьба производителей разворачивается на фронте захвата европейского рынка сбыта по ТПГ и удержания доли азиатского трафика СПГ.

Учитывая долю России на рынках магистрального и сжиженного газа, можно сделать вывод, что сейчас для нас индикаторами курса газа в первую очередь служат цены на сырье в Европе (74% — вес регионального фактора) против 26% в АТР.

И это невзирая даже на кратное расхождение цен на различных континентах, поскольку волатильность стоимости обусловлена временными погодными условиями и вытекающими из этого спекуляциями. При изменении объемов поставок будет корректироваться и влияние регионального фактора.

Трудности перевода

Ценообразование газа отличается в зависимости от срочности исполнения сделок: торговля идет на рынках спот-контрактов и фьючерсов. Особняком стоят долгосрочные контракты между производителями и потребителями газа (в первую очередь ТПГ), излишки которого исторически и формируют спот-рынок.

Отдельный интерес представляет курсообразование американского газа. Популярностью пользуются фьючерсы на хабе Henry Hub. Эталонный биржевой срочный инструмент, котируемый на товарной площадке NYMEX (тикер NG).

Курс в несколько раз отличается от среднеевропейских, и тем более азиатских цен, поскольку не учитывает конечную стоимость для потребителя, включающую транспортировку, затраты на сжижение (регазификацию), страхование, рентабельность продавца.

Поэтому упоминание дешевизны американского газа по сравнению с европейским ТПГ видится некорректным. В реальности же разница может достигать 20% и более — не в пользу стоимости американского сырья.

Еще одной особенностью рынка газа служит разная метрическая система учета:

• в США цены указаны в британских термических единицах (Mmbtu)

• в Европе — Мвт/час (MWh)

• в России учет идет в тысячах кубических метров (Tcm)

Для перевода к единому знаменателю ($/куб) воспользуемся коэффициентами: 10,5 — для европейского мерила в MWh, 36 — для англо-американского Mmbtu. Коэффициенты конвертации могут отличаться в зависимости от физико-химических особенностей энергоносителя.

Например, цена газа на голландском хабе TTF на 27 января 2021 г.— 19,52 евро/MWh в долларах за тысячу кубов составит: 19,5*10,5*1,21 (курс EUR/USD) = $248 за тысячу кубов природного газа.

Куда смотреть

Отслеживать тренды рынка природного газа можно на следующих площадках:

NBP — Национальный балансирующий пункт Великобритании. Цены указаны в кубических футах.

TTF— хаб Голландии. Цены указаны в мегаватт-час.

EEX — Европейская энергетическая биржа (сервис по основным европейским хабам).

Henry Hub (NYMEX, NG) — хаб США. Цены указаны в британских термических единицах.

Platts JKM — ценовой маркер природного газа в азиатском регионе (Япония, Ю. Корея). Цены указаны в британских термических единицах.

Итого

Рынок природного газа имеет достаточно выраженную сегментацию по способу доставки топлива конечному потребителю. Единого центра курсообразования актива нет. Конкуренция за рынки сбыта идет по двум основным направлениям — Европа и Азия.

Ценообразование газа подвержено множественному влиянию факторов, порой приводящих к кратному расхождению цен в различных регионах планеты, чем не преминут иногда воспользоваться и сами производители в спекулятивных целях.

В разработке краткосрочных корреляционных моделей нет необходимости, поскольку волатильность товарного инструмента находится на очень высоком уровне. Вопросу среднесрочных зависимостей уже завтра будет посвящено отдельное исследование.

И конечно же, «у природы нет плохой погоды» — пониженные температуры приводят к повышенному спросу на энергоносители. В выигрыше — бюджеты экспортоориентированных государств, газовые компании и их акционеры.

БКС Мир инвестиций

EIA. Запасы газа в США на 28 января 2021