Ключ от мировой экономики: ОПЕК+ успешно взвинтила цены на нефть

Цены на нефть марки Brent на этой неделе преодолели отметку в $95 за баррель. Это, по всей вероятности, не предел, аналитики предсказывают возвращение цен к трехзначным цифрам. Всё дело в действиях ОПЕК и России: ограничение поставок, которое долгое время не вызывало у рынка никакой реакции, сейчас стремительно формирует дефицит размером в несколько миллионов баррелей в день. Заместить его нечем, поскольку США, Иран и Венесуэла неспособны обеспечить увеличение добычи в нужных объемах. Ситуация с ростом цен на нефть становится настолько серьезной, что может спровоцировать новый виток инфляции в мире, особенно в США и Западной Европе. Подробности — в материале «Известий».

Всё ниже и ниже

На этой неделе цены на нефть коснулись рубежа в $95 впервые с 15 ноября 2022 года. Еще несколько месяцев назад представить это было сложно: нефть колебалась в коридоре $70–80 за баррель, а иногда спускалась и еще ниже. В моменте казалось, что мало что может компенсировать тренд на падение котировок, наметившееся в 2023 году.

Весной 2023 года страны ОПЕК+ неожиданно для наблюдателей приняли решение существенно сократить добычу — сразу на миллион баррелей в сутки, хотя, по общему мнению экспертов, цены должны были остаться неизменными. До этого, осенью 2022-го, страны организации и присоединившиеся к соглашению государства снизили производство черного золота на 2 млн баррелей в день. Тем не менее на весеннем сокращении процесс не остановился: летом Саудовская Аравия заявила о дополнительном добровольном урезании поставок на еще 1 млн баррелей, а Россия — на 500 тыс. баррелей в сутки.

Поначалу всё это не давало заметного эффекта, так как беспокойство по поводу ситуации в мировой экономике и в первую очередь в Китае перевешивало воздействие от сокращений. Лишь к концу июля нефть пошла вверх, перевалив за отметку в $80 за баррель, а в августе — за $90. Росту цен способствовало и некоторое успокоение инвесторов по поводу китайской экономики: она демонстрировала признаки выздоровления и рост потребительского и инвестиционного сектора.

Сейчас инвестбанк Goldman Sachs прогнозирует, что к 2024 году цены могут достичь $107 за баррель — это на $20 выше предыдущего прогноза. Тогда аналитики банка ожидали, что основные экспортеры вернут на рынок около 1,7 млн баррелей в день уже в январе 2023-го, но этого не произошло. По мнению гендиректора нефтяной компании Chevron, одного из лидеров мировой индустрии углеводородов, цены могут достигнуть $100 уже в самое ближайшее время.

Запасы на нуле

Почему Саудовская Аравия с такой легкостью пошла на дополнительные сокращения? Необходимость балансировать бюджет, серьезно раздувшийся из-за крайне амбициозной программы создания инфраструктуры, требует значительно более высоких цен на нефть. К слову, для Эр-Рияда они и так больше мировых, а традиционные бенчмарки вроде WTI и Brent сейчас плохо отражают реальную ситуацию с ценами на глобальном нефтяном рынке. При этом покупательная способность валют постоянно падает (особенно это актуально в последние год-два), и нынешние $100 оказываются меньше, чем $70 в 2008 году — когда был зафиксирован исторический максимум нефтяных цен.

Как бы то ни было, если год назад даже на фоне исключительно высоких цен фиксировался избыток предложения на мировом рынке (а сами цены во многом объяснялись беспокойством по поводу сохранности цепочек поставок), то сейчас ситуация обратная: относительно умеренные цены совпадают с редким по масштабам дефицитом «свежей» нефти на рынке. По оценке ОПЕК, в третьем квартале 2023 года разница между спросом и предложением в мире составляла около 1,5 млн баррелей в сутки. В четвертом квартале она должна вырасти до 3,3 млн баррелей в день.

Чтобы закрыть эту дыру, потребуется колоссальное по масштабам изъятие промышленных резервов. Оно уже происходит: в августе мировые запасы сократились на 75 млн баррелей. Начиная с октября исчерпание резервов будет составлять более 100 млн баррелей в месяц. Между тем запасы и так находятся на исторически низких уровнях: если брать только развитые страны, то они уступают среднему показателю за период 2015–2019 годов на 114 млн баррелей. Столь быстрое сокращение может само по себе стать фактором роста цен на нефть.

Альтернативы нет

Дорогая нефть — хороший повод для альтернативных поставщиков (как из ОПЕК, так и из-за ее пределов) вступить в игру. Многие государства добывают сейчас существенно меньше, чем могли бы. В 2015–2016 годах попытки Саудовской Аравии регулировать рынок столкнулись с новым фактором — американской сланцевой нефтью, добыча которой росла не по дням, а по часам. Сейчас достичь этого будет труднее. Американские производители в целом готовы увеличивать добычу. Но, во-первых, сегодня они готовы делать это только на условиях хорошей прибыльности (в противовес 2010-м годам, когда целью был рост бизнеса любой ценой), а во-вторых, потенциал увеличения производства на месторождениях США сам по себе ограничен. В результате, хотя добыча в 2023 году достигнет рекордных 12,8 млн баррелей в день, этого всё еще будет недостаточно, чтобы компенсировать нехватку нефти от других поставщиков.

Определенные надежды возлагаются на две подсанкционные страны — Иран и Венесуэлу. Исламская республика в последние месяцы стабильно наращивала объем экспорта (преимущественно в Китай, но не только), и к августу общий уровень производства достиг 3,15 млн баррелей в день. Это на 600 тыс. бочек больше, чем в прошлом году, но примерно на 350 тыс. меньше, чем до очередного ужесточения санкций в 2018-м. Отметим, что до того как санкции были введены в принципе, Иран добывал еще больше — 4 млн бочек в день. Вновь достичь этого показателя реально, если ограничения будут сняты, но вероятность, что это произойдет, невысока. Максимальный потенциал Ирана (с учетом хронического недоинвестирования и изношенности инфраструктуры, в том числе и экспортной) — около 5 млн баррелей в день, но достичь его возможно через несколько лет. Еще более серьезные показатели потребуют грандиозных вложений.

Санкции против Венесуэлы в последние годы на фоне российско-украинского конфликта были смягчены. Однако в полной мере провал в нефтедобыче страны они закрыть не смогли. Если до введения санкций Венесуэла добывала по 2,5 млн баррелей в день, то после добыча рухнула до 670 тыс. баррелей. В 2022 году ситуация немного улучшилась, и нефтедобыча возросла до 730 тыс. баррелей в день. Текущий потенциал страны не превышает миллиона бочек в сутки. Для роста показателей необходимо полностью снимать санкции и производить масштабные инвестиции в находящийся в плачевном состоянии углеводородный сектор страны.

Значительного прогресса в последние годы достигли Бразилия, Мексика и начавшая недавно собственную историю нефтедобычи Гайана. Но их суммарные возможности в ближайшие год-два не превышают нескольких сотен тысяч баррелей в день.

Таким образом, можно констатировать, что ОПЕК+ плотно контролирует мировой рынок и на данный момент вполне удовлетворена ценами, близкими к $100 за бочку. Дефицит черного золота будет погашаться за счет накопленных резервов, которые, впрочем, будут быстро таять. Лишь в случае заметного дополнительного роста цен экспортеры могут увеличить добычу.

Между тем высокие цены могут спровоцировать новую волну инфляции (в США ее удалось погасить в первую очередь за счет снижения стоимости черного золота в 2023 году), что заставит ФРС США и другие центральные банки Северной Америки и Европы держать ставки рефинансирования высокими или даже повышать их. ОПЕК+ в данный момент не только является доминирующей силой на рынке нефти, но и в какой-то мере держит ключи ко всей глобальной экономике.

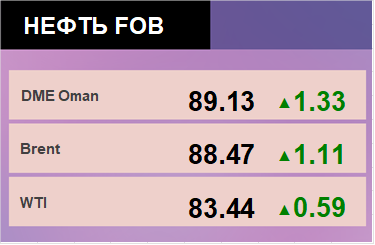

Прогноз биржевых цен на 22 сентября 2023