Что означают для России новые экологические инициативы ЕС

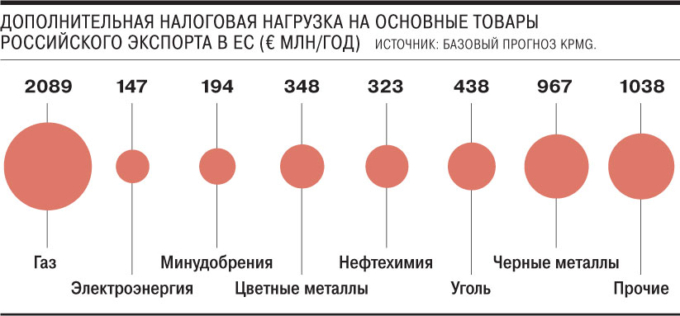

Россия, долгое время в основном игнорировавшая экологическую повестку, вскоре вынуждена будет заняться ею, хотя бы чтобы защитить свои ключевые экспортные отрасли. Пандемия не затормозила, а может быть, и подстегнула появление в ЕС нового углеродного налога на импорт. Он может обойтись российским нефтегазовым, угольным и металлургическим компаниям в миллиарды евро в год. А также заставить их начать новый этап модернизации производства.

В начале марта, когда коронавирус уже вовсю бушевал в Италии, Еврокомиссия приступила к разработке давно обсуждаемого механизма — углеродного налога на импортные товары. Он должен стать частью «зеленой сделки» — масштабного плана госинвестиций и изменения законодательства в ЕС, с тем чтобы к 2050 году выйти на нулевые выбросы углерода. В частности, речь идет о росте стоимости выбросов СО2 и сокращении бесплатных квот, которые сейчас есть у многих отраслей европейской промышленности.

Это призвано стимулировать бизнес снижать выбросы, однако на практике также сделает энергоемкие отрасли ЕС — нефтепереработку, химическую промышленность и металлургию — неконкурентоспособными по сравнению со странами, где производители подобных налогов не платят. Чтобы не допустить этого, власти ЕС и хотят ввести сбор с импортных нефтепродуктов, угля и металлов.

Масштабный план по выбросам, согласие по которому даже внутри ЕС остается неполным, казалось, не должен был выжить в новой коронавирусной реальности. Но случилось наоборот: «зеленая сделка» стала частью антикризисного плана ЕС на €750 млрд, и к июню 2021 года Еврокомиссия должна разработать параметры углеродного налога, который вступит в силу до 1 ноября 2023 года.

По разным оценкам, фискальная нагрузка на черную металлургию РФ в таком случае может увеличиться на €27–442 млн в год, на «Русал» — на €122–277 млн, на ГМК «Норильский никель» и УГМК — на €58–119 млн. Нагрузка на российских производителей энергетического угля может достигнуть €205–571 млн. Экспортеры нефтепродуктов могут быть вынуждены платить до €1 млрд.

Российские власти уже неоднократно критиковали планы ЕС, а Владимир Путин называл налог «проявлением недобросовестной конкуренции». Но реальность такова, что Россия не сможет заблокировать ввод налога, а оспаривание его в ВТО позволит лишь получить отсрочку в несколько лет.

Могут ли российские экспортеры в таком случае сменить рынок сбыта? В теории да, но в реальности это экстремальный вариант.

Европа — по-прежнему ключевое направление продаж российских нефтепродуктов, угля и металлов. Основные экспортные потоки достаточно консервативны, и на их формирование влияет прежде всего наличие спроса. Кроме того, у стран, в которые потенциально может быть перенаправлен углеродоемкий экспорт, также есть национальные цели по декарбонизации, и их амбиции постоянно растут.

Так что компании вынужденно готовятся приспосабливаться к новому регулированию. Все нефтяники, даже избегавшая этого прежде «Роснефть», публично обозначили цели по снижению выбросов СО2. С практической точки зрения нефтегазовому бизнесу для этого нужно либо существенно уменьшить прямые выбросы при производстве (что технологически ограничено), либо заняться захоронением СО2, либо проводить компенсирующие мероприятия — высаживать леса и т. д. В последнем случае необходима признанная ЕС система верификации выбросов, которой пока не существует.

Российская черная металлургия тоже ищет решения, которые помогли бы ей снизить будущий углеродный налог. Один из возможных вариантов — переход от классической доменно-конвертерной схемы на производство железа прямого восстановления. В этом году основной владелец ОМК Анатолий Седых объявил о создании такого завода в Выксе за 150 млрд руб., намереваясь снизить выбросы углерода на 70% в сравнении с конвертерной технологией.

Но переход на низкоуглеродные технологии грозит новой гонкой.

Более экологически чистые мощности нуждаются в сырье — прежде всего в ломе, который в условиях углеродного налога становится, по словам металлургов, «стратегически важным ресурсом». Правительство и прежде стремилось ограничить экспорт этого сырья, а теперь, скорее всего, попытки поставить лом на службу родине станут более настойчивыми.

Прогноз биржевых цен на 30 декабря 2020