Долги сланцевых компаний могут спровоцировать кризис

Закредитованность сланцевых компаний могла стать одной из основных причин обвала нефтяного рынка, отмечается в новом докладе Банка международных расчетов (BIS).

Как пишет экономист BIS Дитрих Доманский, из-за высокого уровня долга компаний, разрабатывающих сланцевую нефть, возник порочный круг, когда для удовлетворения краткосрочных обязательств необходимо наращивать добычу нефти, даже если цены на нее падают.

Фактически компании энергосектора США не могут снизить объем производства нефти, так как в этом случае допустят дефолт по своим обязательствам.

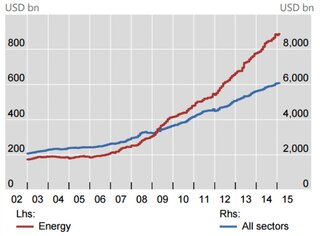

Объем долга в нефтяной и газовой промышленности вырос до $2,5 трлн в прошлом году по сравнению с $1 трлн в 2006 г.

«Большое финансовое плечо усилило динамику снижения цен на нефть», — отмечает в докладе Доманский.

Он также отмечает, что подобная ситуация создает серьезные риски для финансовой системы страны, которые выходят за пределы традиционного «банкинга».

Рост долга американских компаний

БАНК МЕЖДУНАРОДНЫХ РАСЧЕТОВ: НЕФТЬ И ДОЛГ

Быстрый рост финансового рычага стимулирует рост рисков в нефинансовых корпорациях, которые впоследствии могут распространиться на всю глобальную финансовую систему. Распродажа долга нефтяных компании может спровоцировать распродажу на рынке корпоративных облигаций, если инвесторы попытаются снизить уровень риска своих вложений.

Ранее в СМИ появилась информация о том, что американские сланцевые компании уже стали испытывать проблемы с обслуживанием своих долгов. American Eagle Energy оказалась на пороге дефолта по облигациям, проданным в августе 2014 г.

По данным пресс-релиза компании, 2 марта 2015 г. American Eagle Energy не смогла выплатить $9,8 млн по процентным платежам.

В августе 2014 г. American Eagle Energy из штата Колорадо продала 5-летние облигации на общую сумму $175 млн по ставке 11%. Речь идет о так называемых «мусорных» облигациях, которые ассоциируются с повышенной степенью риска.

На фоне обвала нефтяных цен ряд экспертов и инвесторов заявили, что в данном сегменте кредитного рынка в дальнейшем могут начаться серьезные проблемы. В частности, известный инвестор-миллиардер Карл Айкан отметил: