Российские корпорации просрочили рекордный объем долгов

Над российской банковской системой продолжают сгущаться тучи потенциального цунами дефолтов по долгам крупного бизнеса.

Кредитные организации второй месяц подряд фиксируют рост просрочки по займам юридическим лицам. За июль корпорации просрочили выплаты по кредитам на общую сумму 271 млрд рублей, следует из статистики ЦБ.

На 1 августа общий размер долга, который не обслуживается больше 90 дней, достиг рекорда как в абсолютном, так и относительном выражении. Из 36,796 триллиона рублей корпоративных кредитов в зоне просрочки оказались 3,015 триллиона, или 8,19%.

За месяц объем «плохих долгов» на банковских балансах вырос на 10%, а год к году — на 11,9%.

Более широкий показатель — объем нестандартных ссуд, — который включает также реструктрированные кредиты, возникшие из-за неспособности заемщика исполнять обязательства на прежних условиях подскочил на 645,5 млрд рублей в июне. С начала года в эту категорию попали активы на 1,57 триллиона рублей.

Кредиты, уже имеющие признаки обсценения, к четвертому кварталу начнут «вызревать» до состояния безнадежных к взысканию, предупреждает аналитик Райффайзенбанка Денис Порывай: это неизбежно отразится в статистике ЦБ как дальнейший рост просрочки.

Не получая денежного потока от клиентов, банки начинают испытывать сложности с погашением собственного долга. Просрочка по межбанковским кредитам в июле выросла на 10 млрд рублей (рекордно за 14 месяцев) и достигла максимума с лета 2018 года — 145 млрд рублей.

Несмотря на это, июль стал денежным месяцем для российской банковской системы, которая смогла нарастить прибыль почти вдвое относительно июня, заработав в сумме 131 млрд рублей.

Впрочем, признает ЦБ, эта цифра полностью обеспечена результатом нескольких крупных банков, в то время как большинство кредитных организаций работает «в ноль», а каждая третья — остается убыточной.

Банки из топ-11 зарабатывают на том, что резко снижают ставки по вкладам населения, увеличивая до рекордных значений разницу между расходами на привлечение средств и стоимостью кредитов.

В среднем розничные займы превышают доходность депозитов в 2,5 раза: банки выдают кредиты под 9,3%, а привлекают депозиты под 3,9%, подсчитали аналитики Frank RG.

У отдельных банков этот разрыв — почти 4-кратный. Например, Сбербанк предлагает вклады со средней максимальной ставкой 3,27% для клиентов «с улицы». Процент по займам для этой же категории — 12,9%. Сопоставимые уровни у «Юникредита» — 3% против 11,9%.

ВТБ — второй крупнейший игрок на банковском рынке — предлагает 4% по депозитам и 8% по кредитам.

В 2019 году, когда банки показали чистую прибыль, близкую к рекордной, аналогичная разница была значительно меньше: ставка по кредитам была выше в 1,9 раза.

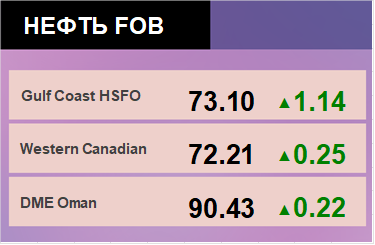

Прогноз биржевых цен с 24 по 28 августа 2020