Американские банки давят на нефть

Morgan Stanley рекомендовал бояться не торговых войн, а неминуемого наступления рецессии в США в конце 2019 года

Аналитики Morgan Stanley рекомендовали бояться не торговых войн, а неминуемого наступления рецессии в США в конце 2019 г. Финансовый кризис не сулит нефтегазовому рынку ничего хорошего. Впрочем, цикличность экономических спадов известна всем, поэтому вопрос в том, каким образом мировой нефтегазовый рынок подготовится к очередному финансовому кризису и сможет ли выработать механизмы защиты.

Стоит отметить, что в Morgan Stanley сделали прогноз на рецессию в конце 2019 г. с учетом благоприятного исхода торговой войны с Китаем.

По их данным, на рынке скопилось множество акций, чей потенциал роста заложен в котировках. Значит, стоит какой-нибудь крупной компании вырасти не так сильно, как надеются аналитики, стоимость акций может пойти вниз. Таким образом, даже умеренный рост выручки крупных американских компаний способен увести биржевые индексы в минус. Если же начнется полномасштабная рецессия, обвал на рынках будет намного более заметным.

Торговая война, в свою очередь, способна только ускорить наступление рецессии в американской экономике. Аналитики Goldman Sachs Group Inc. полагают, что США введут тарифы в размере 10% на оставшийся импорт из Китая на сумму $300 млрд. Кроме того, под пошлинами окажутся все товары из Мексики. В связи с этим банк понизил свой прогноз роста американской экономики во II полугодии до 2%.

«Несмотря на реальную угрозу, мы пока не меняем свой базовый сценарий», — цитирует агентство Bloomberg экспертов Goldman Sachs.

Вместе с тем последние заявления американского президента Дональда Трампа только подтверждают опасения банковских аналитиков. Как передает Reuters, президент сообщил, что может повысить «в нужное время» пошлины как минимум на $300 млрд.

«На переговорах с Китаем происходит много интересного. Посмотрим, что будет дальше», — отметил Трамп. По его словам, китайская сторона очень хочет заключить торговую сделку с США.

У российских отраслевых экспертов нет единого мнения относительно влияния американского фондового рынка на мировую экономику, но они пока не видят объективных факторов, свидетельствующих о скором прекращении торговых войн, развернутых администрацией Белого дома. Кроме того, пока никто не прогнозирует, что нефтегазовый сектор сможет выработать механизмы защиты от цикличных финансовых кризисов. И это при том, что любая рецессия в первую очередь «бьет» по реальному сектору добычи и переработки, ведет к сокращению инвестиций и, как следствие, к стагнации отрасли.

Директор аналитического департамента «Альпари» Александр Разуваев в интервью «НиК» напомнил, что об ослаблении фондовых рынков США в 2019 г. писали еще до начала пошлинных войн, просто сейчас они вышли на первый план. По его мнению, если произойдет рецессия, нефть будет стоить или в районе $50 за баррель (это оптимистичный сценарий), или в районе $30 (пессимистичный).

«Если вдруг США и Китай договорятся, вероятность рецессии будет не более 25%. Но, мне кажется, не договорятся, поэтому остаются очень серьезные риски негатива.

Нефтегазовый сектор никак не может противостоять негативному сценарию, просто при снижении цен сокращаются и инвестиции в отрасль», — пояснил аналитик.

Эксперт «Международного финансового центра» Владимир Рожанковский указал, что нефтегаз наиболее высокоцикличный и одним из первых страдает от рецессии.

«Как только люди теряют работу, они перестают ездить на машинах и покупать бензин. Бензин — основная статья нефтяного сектора в мире. Мне бы хотелось, чтобы Китай и США договорились, но я пока не вижу конкретных признаков возможности этой договоренности, не понимаю критериев того, что можно считать достигнутой договоренностью.

У Пекина и Вашингтона накопилось друг к другу столько взаимных претензий, что это выглядит как долгая, продолжительная история, которую можно сравнить с холодной войной между СССР и США», — заявил эксперт в интервью «НиК.

Он пояснил, что есть ряд требований Вашингтона, которые Пекин в принципе не может выполнить: например, увеличение закупок американского импорта.

«Норма потребления в КНР не позволяет китайским гражданам покупать дорогие американские автомобили, а для Трампа нормализация внешнеторгового баланса — приоритетная задача. Торговые войны в любом случае будут довлеть над прогнозами рецессии мировой экономики. Об этом накануне говорил председатель ФРС Джером Пауэлл. В его речи не было условных наклонений, которые давали бы основания предполагать скорое завершение торговых войн. Но даже если умозрительно предположить, что торговые войны прекратятся, сыграла бы инерция испуга. На сегодняшний день очень серьезно падают индексы доверия бизнеса. Это происходит повсеместно, как в Китае, так и в Европе. Люди не верят в расширение своего бизнеса и сжимают свои инвестиции заблаговременно.

Бизнес занял оборонительно-выжидательную позицию. Он накапливает наличные. Экономика будет стагнировать, пока не разморозятся инвестиции», — считает Рожанковский.

Но он не согласен, что мировая рецессия может быть спровоцирована фондовым рынком США.

«Фондовый рынок практически непредсказуем. В 2018 г. были две коррекции, их практически никто не ожидал. Фондовый рынок — это в достаточной степени внутриамериканский феномен, в других частях света он не играет такой большой роли. Но я бы не стал ставить знак равенства между экономикой США и экономикой всего остального мира. В глобальной экономике основные компоненты роста находятся не в фондовых индексах, а в зоне инноваций, высоких технологий, становлении потребительского спроса в бедных странах, в том числе и в Юго-Восточной Азии. Фондовый рынок слишком много о себе думает. Конечно, экономика США крупнейшая в мире, но она не единственная», — заявил эксперт.

Президент фонда «Основание» Алексей Анпилогов также напомнил о цикличной динамике, характерной для капиталистического способа производства, лишь немного замаскированного глобализмом и различными финансовыми инструментами.

«Мы десятилетие прожили в ситуации взрывного роста денежной массы. Сначала США занялись проблемой «плохих долгов», накопившихся на этапе предыдущего экономического цикла, в последние 2 года эту проблему начали решать в Китае.

Реальный рост экономики пытались стимулировать вливанием финансовых инструментов, то есть экономику стимулировали на сверхпотребление и сверхпроизводство, и сейчас за это придется расплачиваться.

ФРС США пытается сжимать денежные агрегаты. Трамп, наоборот, постоянно выступает за продолжение разгона экономики финансовым рычагом», — указал эксперт.

По его словам, в Morgan Stanley считают, что ситуация в американской экономике однозначно располагает к объективному сжатию спроса.

«Будет падать и предпринимательская активность. По-хорошему ее необходимо поддерживать, но непонятно чем. Постоянное накачивание денежной массы окончательно оторвет экономику от реального производства, и можно будет увидеть эффект классической инфляции. Те же проблемы у КНР, у нее масса «плохих долгов» и неэффективных производств, созданных в расчете на глобальный рынок. Однако по глобальному рынку сейчас наносит удары президент Трамп, развязывая торговые войны. То есть и политическая ситуация не располагает к продолжению экономического роста», — пояснил Анпилогов.

На нефтяном рынке, как отмечает президент фонда «Основание», это скажется отрицательно.

«Я ожидаю определенного оживления в июле, августе, а вот к концу года уже возможны варианты. Нефтегазовый сектор инвестировался с учетом экономического роста, и есть проекты, находящиеся на грани рентабельности. В России не такая плохая ситуация, скорее будут проблемы с переинвестированной сланцевой нефтью США и глубоководной нефтью.

У России есть драйвер, который будет обеспечивать ей хорошие продажи: во-первых, исчерпание собственных месторождений в ЕС, во-вторых, Китай, производящий замещение неэкологичного угля на более экологичный газ. Удар по России будет, но он смягчится факторами востребованности углеводородного сырья», — предположил эксперт.

По его мнению, сейчас Россия более подготовлена к экономическим кризисам.

«У России есть государственные механизмы защиты собственной экономики, зависящей от нефтегаза. В 1988 г. из-за падения нефтяных цен стало плохо СССР, дефолт 1998 г. был катастрофой для ельцинской России, в 2008 г. кризис прошел легче, хотя никто не ожидал резкого падения нефти со $140 за баррель до $40. Сейчас никто иллюзий не испытывает. Кризис в 2018 г. был отложен, его «залили» деньгами, тем не менее десятилетний цикл никуда не делся», — заметил Анпилогов.

Главный аналитик «БКС Премьер» Антон Покатович весьма сдержанно относится к прогнозам наступления рецессии в США в перспективе ближайших 12 месяцев.

«Сейчас макроэкономические показатели США хотя и испытывают некоторое ухудшение, но все еще далеки от критически низких уровней, позволяющих с уверенностью говорить о приближении скорого экономического спада. Мы не видим «шокового» спада как в промышленности США, так и в потребительском сегменте», — пояснил аналитик.

Он считает, что, если рассматривать теоретический сценарий наступления рецессии в Соединенных Штатах в 2019 г., наиболее важным будет характер рецессии.

«Если рецессия будет иметь контролируемую форму и не приведет к кризису крупнейшей экономики мира, а также не реализует «цепной реакции» в экономиках ЕС, нефтяные котировки, несомненно, окажутся под давлением, но вряд ли перейдут к масштабному и продолжительному снижению до уровней $30 и ниже. Если же мир столкнется с новым негативным шоком, сформированным внутри США, чье влияние в полной мере транслируется в замедление и спад других мировых экономик, волатильность нефтяного рынка может существенно возрасти. В условиях реального и неконтролируемого кризиса в экономике Штатов рост мировой экономики и мирового спроса на нефть окажется под существенным давлением», — рассказал Покатович.

Эксперт отметил, что негативный сценарий может привести к развороту американской нефтяной добычи от ускорения темпов роста к замедлению и спаду.

«По нашим текущим прогнозам, даже в случае синхронного замедления крупнейших экономик давление на мировой нефтяной спрос вряд ли сдвинет его темпы роста существенно ниже 1% в силу текущего уровня технологического развития мира.

На данный момент мы считаем, что ценовая конъюнктура нефтяного рынка может удержаться в диапазоне $40–50 даже при реализации весьма пессимистичных сценариев роста мировой экономики», — заявил аналитик «БКС Премьер».

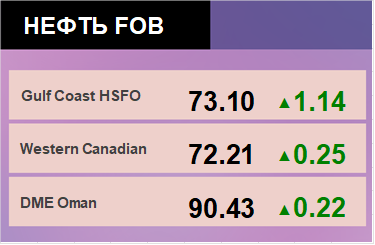

Ежедневный прогноз ценовых колебаний на 7 июня 2019