Rystad исследует, что можно ожидать от безубыточных цен американского сланца в 2017

-

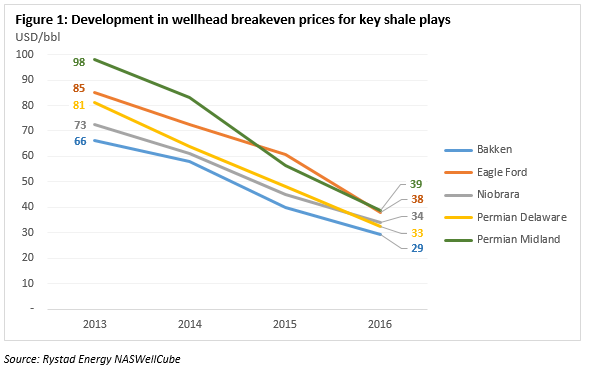

С 2013 года средняя безубыточная цена (BEP) скважины для ключевых сланцевых месторождений снизилась с $80 до $35 за баррель.

Это представляет собой сокращение, в среднем, на более чем 55%. BEP снизилась во всех ключевых сланцевых месторождениях. В регионе Permian Midland зафиксировано наибольшее снижение — более чем на 60% (с $98 за баррель в 2013 году до $38 за баррель в 2016 году, и это только для горизонтальных скважин).

Есть несколько причин наблюдаемого падения BEP. Часть из них связана со структурными изменениями, такими как повышение производительности скважины (которое может быть измерено с помощью оценки усовершенствований), улучшение эффективности (которое может быть измерено с помощью эффекта нижнего бурения и стоимости завершения бурения, в результате более эффективных операций). Другой набор причин падения BEP можно отнести к циклическим изменениям, которые проводятся в промышленном цикле и которые введены в нефтяную отрасль в 2014 году, в связи с резким падением цены на нефть. С известными циклами, исторически описывающими нефтяную промышленность, циклические изменения, испытываемые с 2014 года, изменят свое направление с восстановлением цен на нефть. Среди основных циклических изменений для BEP сланцевой скважины является highgrading (измерение влияния операторов, которые сконцентрировали свои буровые работы на лучших площадях); а также более низкие удельные затраты и себестоимость продукции.

Компания QEP Resources оценивается как компания с самой низкой BEP среди сланцевых компаний с самым низким средним BEP для новых сланцевых скважин. Это обусловлено, прежде всего, низкой BEP в их сланцевых площадях Bakken, особенно в зоне South Antelope. ConocoPhillips оценивается как крупная компания с самой низкой BEP, работающая в зоне East Oil участка Eagle Ford. Некоторые компании, ориентированные на работу на участке бассейна Permian, например, Concho Resources или Energen, имеют относительно высокую BEP по сравнению со своими конкурентами.

Даже несмотря на то, что из-за описанных выше факторов BEP упали на сланцевых месторождениях, наиболее важный вопрос, требующий ответа, остается прежним — «Насколько данное изменение является устойчивым?». Rystad Energy изучило и определило количество различных циклических и структурных факторов, изменяющих BEP и пришло к выводу, что если все циклические эффекты вернуться, когда цена на нефть начнет восстанавливаться, то BEP для сланцевых месторождений США может вырасти на 62% в течение следующих нескольких лет. Поскольку мы входим в 2017, важно изучить, готовы ли операторы сланцевой добычи к росту в текущем году. В настоящее время у основных компаний, разрабатывающих месторождения сланцевой нефти (EFS, Bakken, Permians и Niobrara) имеется 335 горизонтальных буровых установок. Это является почти 100%-ым увеличением по сравнению с малым количеством буровых установок в мае 2016 (168 установок для тех же самых месторождений).

В то время как в месторождении Bakken количество буровых установок несколько стабилизировалось и оставалось относительно стабильным в течение нескольких последних месяцев, в сланцевом месторождении Eagle Ford мы наблюдали тенденцию к росту в течение последних недель 2016 года. Однако текущее общее количество буровых установок для обоих месторождений составляет 1/5 от максимального количества, которое наблюдалось в 2014 году.

Операторы сланцевой добычи также входят в 2017 год с более сбалансированным денежным потоком от их сланцевых операций. В третьем квартале 2016 года, денежный поток от операций составил $10 млрд. со средней стоимостью WTI в 44.8$ за баррель. Это означает, что впервые инвестиции не превысили количество денежных средств, полученных компаниями от операций со сланцем. Компаниям, которые занимаются сланцевой добычей, удалось уменьшить дисбаланс между наличными, получаемыми от операций и инвестициями — с $16 млрд. в первом квартале 2015 года до нуля в третьем квартале 2016 года. Это было достигнуто за счет значительного сокращения инвестиций. На 2017 год, Rystad Energy прогнозирует среднюю цену на нефть WTI в $ 60 за баррель, которая подразумевает увеличение потока денежных средств от операционной деятельности на 40%. Это увеличение денежного потока приведет к более высоким инвестициям операторов сланцевой добычи.