|

Отчеты

|

https://www.oilexp.ru/oilstat/report/prognoz-birzhevykh-cen-s-21-po-25-aprelya-2025/343663/

|

В сердцевине тьмы шел дождь. Седой черт сидел на камне под навесом из тазобедренных костей у входа в пещеру, где были сложены отсыревшие головешки, и раз за разом щелкал хвостом старясь высечь из кремня искру и поджечь отсыревшую растопку. Иногда пламя занималось, но тут же из темноты прилетала одна из ободранных гаргулий, кружащихся неподалеку, сильно взмахивала крылом и все приходилось начинать сначала. В один момент черту все это надоело, и он ушел внутрь, в скалу. Без тепла, в сырости, оставалось только смиренно хворать. С неба продолжала литься вода.

За рассвет и ясную погоду. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Рынок энергоносителей:

Нефть продолжила восстанавливаться на фоне объявления США о том, что пошлины на китайскую электронику вводиться не будут. А значит и остального не будет тоже, и вообще Трампу надо брать бюллетень и ложиться под капельницу. А раз так, то угрозы мировому порядку больше нет. Товарищ президент понервничал… и заработал с друзьями много денег на рукотворной панике.

К несчастью для США ЕС отправит чиновников в Пекин. И они там будут наводить мосты, так как Трамп не оставил Европе выбора. Это новые вводные, которые не так и плохи для России, так как мы как раз между. Кроме того, Штаты забыли, где находится Вашингтон и где находится Берлин. США никак не центр цивилизации. Понятно, что 21-й век, но логистическое плечо еще никто не отменил. Современная физика это отрицает. Как бы не было слишком поздно. С вероятностью 60% Америка уже оказалась на задворках. Да, вот так, раз и всё.

В Берлине и Париже не могли и мечтать о подобном подарке и вряд ли они его прохлопают. Обладая, наукой, культурой и умением вести дела, Европа может заменить США, прямо вот с воскресенья на понедельник. Чего уж скромничать, европейские города куда уж более привлекательны чем американские равнины. Да, там дорого. А как вы хотели.

С нефтью все на так и плохо пока, как могло показаться. Однако, пока Brent под 75.00 комфортнее смотреть вниз.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Претендуем на некоторое повышение, но быки никак не могут раскачать зерновые. Трейдеры не глупы, это все-таки специализированный рынок, все ждут майский отчет WASDE, а также следят за погодой. И, о чудо! Солнце светит, растения растут. Поводов для паники нет.

Можно предположить, что в случае, скажем так, второй фазы американского обострения, и нового витка торговой войны, когда будут поставлены препоны на поставку ряда компонентов, имеющих отношение к сельскому хозяйству, мы увидим падение урожайности в ряде стран. Это не только семена и удобрения, но и техника, вакцины, технологические линии, лабораторное оборудование.

Да, в этом случае выхлоп уже по 25-му году на полях может оказаться ниже прошлогоднего уровня. А при сохранении динамики 26-й станет еще тяжелее. У Белоруссии новая нефть – картошка, с чем соседей и поздравляем. Даешь картофельный ОПЕК!

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Доллар/рубль:

«Продолжаем считать, что от 82.00 нам надо покупать и на бирже, и в обменниках, где-то в конце апреля. Скорее всего, но не точно, это будет минимальный уровень пары в этом году», – писали мы ранее и дописались до того, что этот шанс был у каждого, кто хотел. На споте рубль уходил к ниже 82.00. Официальный курс 81.14 на субботу.

Можем ли мы пройти ниже 80.00? Скорее всего не дадут. Разговоры об отмене продажи валютной выручки звучат всё громче. А мы предлагаем вам зарабатывать вместе с российскими банками на курсе валют. Покупать от района 80.00 с целью на 120.00 к концу года. А почему нет?

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 161.5 тыс. контрактов. Изменение гигантское. Быков с рынка просто смыло. Медведи имеют все шансы перехватить инициативу.

Сценарий роста: рассматриваем апрельский фьючерс, дата экспирации 30 апреля. Для покупок нет поводов и места, вне рынка.

Сценарий падения: продолжаем держать шорты, хотя эта не та история, на которую рассчитывали изначально.

Рекомендации для рынка нефти марки Brent:

Покупка: нет.

Продажа: нет. Кто в позиции от 73.00 и 71.61, перенесите стоп на 72.10. Цель: 54.00

Поддержка – 65.95. Сопротивление – 69.44.

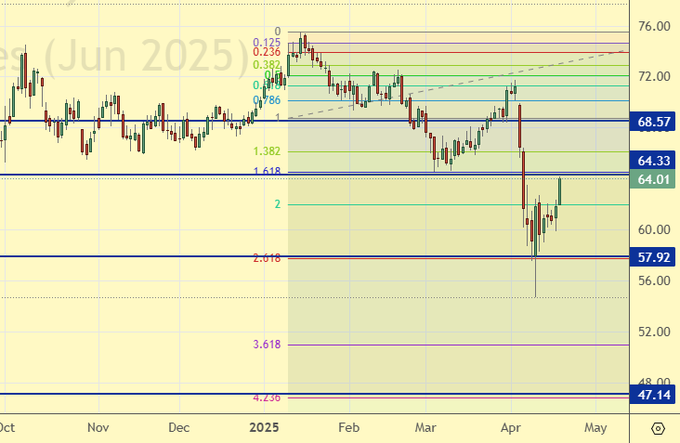

WTI. CME Group

Фундаментальные данные США: число активных буровых установок выросло на 1 единицу и составляет 481 штуку.

Коммерческие запасы нефти в США выросли на 0.515 до 442.86 млн. баррелей, при прогнозе +0.4 млн. баррелей. Запасы бензина упали на -1.958 до 234.019 млн. баррелей. Запасы дистиллятов упали на -1.851 до 109.231 млн. баррелей. Запасы в хранилище Кушинг упали на -0.654 до 25.105 млн. баррелей.

Добыча нефти выросла на 0.004 до 13.462 млн. баррелей в день. Импорт нефти упал на -0.188 до 6.001 млн. баррелей в день. Экспорт нефти вырос на 1.856 до 5.1 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -2.044 до 0.901 млн. баррелей в день. Переработка нефти упала на -0.4 до 86.3 процента.

Спрос на бензин вырос на 0.037 до 8.462 млн. баррелей в день. Производство бензина выросло на 0.466 до 9.412 млн. баррелей в день. Импорт бензина упал на -0.247 до 0.531 млн. баррелей в день. Экспорт бензина вырос на 0.06 до 0.854 млн. баррелей в день.

Спрос на дистилляты упал на -0.148 до 3.858 млн. баррелей. Производство дистиллятов выросло на 0.03 до 4.688 млн. баррелей. Импорт дистиллятов вырос на 0.033 до 0.102 млн. баррелей. Экспорт дистиллятов упал на -0.031 до 1.197 млн. баррелей в день.

Спрос на нефтепродукты упал на -0.358 до 19.123 млн. баррелей. Производство нефтепродуктов упало на -0.174 до 20.424 млн. баррелей. Импорт нефтепродуктов упал на -0.582 до 1.215 млн. баррелей. Экспорт нефтепродуктов упал на -0.209 до 6.889 млн. баррелей в день.

Спрос на пропан вырос на 0.148 до 1.061 млн. баррелей. Производство пропана упало на -0.008 до 2.744 млн. баррелей. Импорт пропана упал на -0.016 до 0.099 млн. баррелей. Экспорт пропана вырос на 0.227 до 1.966 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 31.4 тыс. контрактов. Покупатели активно приходили, продавцов стало несколько меньше. Быки могут в ближайшее время утратить контроль.

Сценарий роста: перешли на июньский фьючерс, дата экспирации 20 мая. Покупка пока не интересна. Вне рынка.

Сценарий падения: продолжим держать шорт.

Рекомендации для нефти марки WTI:

Покупка: нет.

Продажа: нет. Кто в позиции от 69.72 (с учетом перехода на новый контракт) и 68.00, перенесите стоп на 69.80. Цель: 48.00.

Поддержка – 57.92. Сопротивление – 64.

33.

33.

Gas-Oil. ICE

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 9 мая. Покупать негде. Вне рынка.

Сценарий падения: надо продолжать держать шорт.

Рекомендации по Gasoil:

Покупка: при подходе к 420.0. Стоп: 390.0. Цель: 600.0.

Продажа: при подходе к 675.0. Стоп: 680.0. Цель: 420.0. Кто в позиции от 688.0 и 677.0, перенесите стоп на 680.0. Цель: 420.00 (пересмотрена).

Поддержка – 557.75. Сопротивление – 641.25

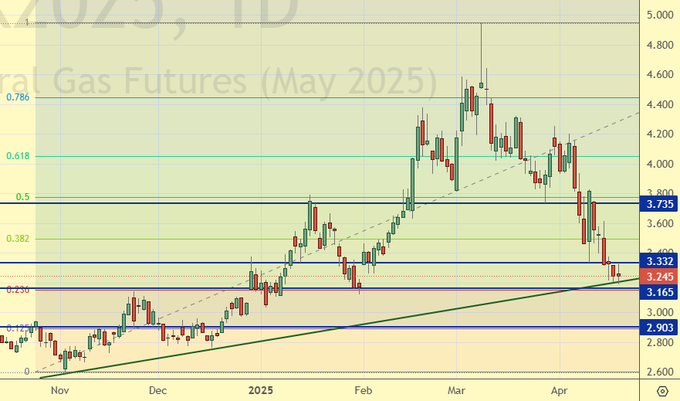

Natural Gas. CME Group

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 28 апреля. Ничего не изменилось. Ждем более низких уровней для покупок. Хотим 2.800.

Сценарий падения: держим шорт. Кризис впереди и лето.

Рекомендации по природному газу:

Покупка: при подходе к 2.800. Стоп: 2.600. Цель: 3.600.

Продажа: нет. Кто в позиции от 3.837, перенесите стоп на 3.333. Цель: 2.800.

Поддержка – 3.165. Сопротивление – 3.332.

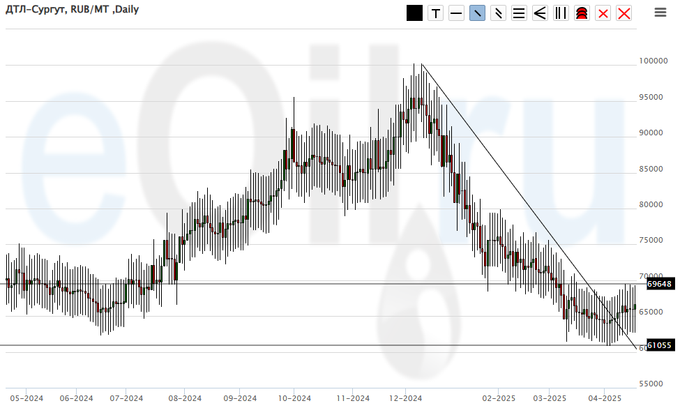

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: можно покупать. С бюджетом происходят нехорошие вещи. Будут обкладывать топливо налогами (гипотеза).

Сценарий падения: продавать ничего не будем. Существует постоянный риск внезапного роста цен.

Рекомендации по рынку дизеля:

Покупка: возможна. Кто в позиции от 64000, держите стоп на 59000. Цель: 120000.

Продажа: нет.

Поддержка – 61055. Сопротивление – 69648.

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: выбило из лонга. Теперь ждем роста выше 1100. Грустный рынок.

Сценарий падения: остаемся вне рынка, цены низки.

Рекомендации по рынку гелия:

Покупка: думать после роста выше 1100.

Продажа: нет.

Поддержка – 788. Сопротивление – 1028.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса по Wheat. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 4.5 тыс. контрактов. На фоне минимальной активности, наблюдали небольшой отток средств с рынка. Медведи контролируют ситуацию.

Сценарий роста: рассматриваем майский контракт, дата экспирации 14 мая. Будет откат – будет покупка.

Сценарий падения: продажа возможна, но лучше её отработать на часовых интервалах.

Рекомендации для рынка пшеницы:

Покупка: при подходе к 530.0. Стоп: 520.0. Цель: 700.0.

Продажа: нет.

Поддержка – 536.4. Сопротивление – 556.6.

Смотрим на объемы открытого интереса по Corn. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 14 тыс. контрактов. Продавцы бежали, а покупатели скромно отступали, за счет этого последние смотрелись несколько лучше. Быки сохраняют контроль.

Сценарий роста: рассматриваем майский контракт, дата экспирации 14 мая. Покупать только на откатах.

Сценарий падения: интересная ситуация. Мы в перекупленности.

Рекомендации для рынка кукурузы:

Покупка: при откате к 465.0. Стоп: 455.0. Цель: 500.0.

Продажа: сейчас (482.2). Стоп: 488.0. Цель: 380.0?!

Поддержка – 479.4. Сопротивление – 490.6.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем майский контракт, дата экспирации 14 мая. Соя убежала наверх. Откат к 1010.0 можно использовать для входа в лонг.

Сценарий падения: ничего нового. Быки все снесли. Вне рынка.

Рекомендации для рынка сои:

Покупка: при откате к 1010.0. Стоп: 990.0. Цель: 1200.0?

Продажа: нет.

Поддержка – 1021.6. Сопротивление – 1049.2.

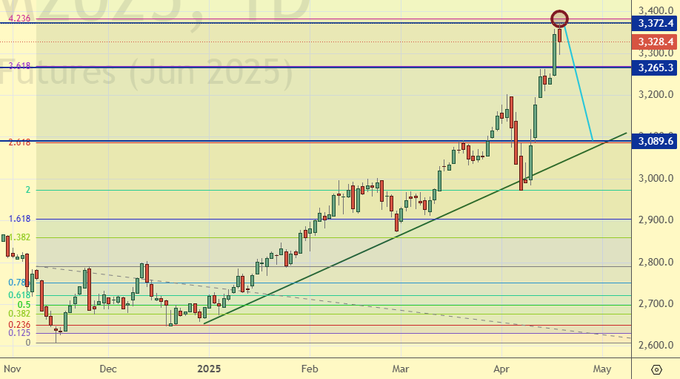

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 26 июня. Отработали импульс вверх, что означает откат и дальнейший рост.

Сценарий падения: «шорт от 3375 возможен», – писали неделей ранее. Да, можно продавать.

Рекомендации по рынку золота:

Покупка: нет.

Продажа: сейчас (3328). Стоп: 3410. Цель: 3000. Считайте риски!

Поддержка – 3265. Сопротивление – 3372.

EUR/USD

Сценарий роста: подождем откат к 1.1000. Покупать с текущих уровней некомфортно.

Сценарий падения: шорт от 1.1650 смотрится вполне естественно.

Рекомендации по паре евро/доллар:

Покупка: при откате к 1.1000. Стоп: 1.0900. Цель: 1.1650. Или при откате к 1.1150. Стоп: 1.1100. Цель: 1.1650.

Продажа: при подходе к 1.1650. Стоп: 1.1720. Цель: 1.0550.

Поддержка – 1.1146. Сопротивление – 1.1475.

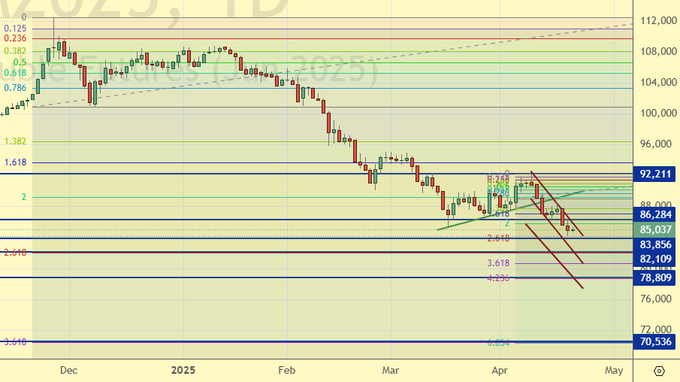

USD/RUB

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 19 июня. От 82250 покупать однозначно.

Сценарий падения: рынок не дал возможности зацепиться за шорт. Сейчас не продаем.

Рекомендации по паре доллар/рубль:

Покупка: при подходе к 82250. Стоп: 81400. Цель: 115000?!

Продажа: нет.

Поддержка – 83856. Сопротивление – 86284.

RTSI. MOEX

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 19 июня. Улетели вверх. Покупать негде. Вне рынка.

Сценарий падения: будет подход к 115000 – продавайте.

Рекомендации по индексу РТС:

Покупка: при подходе к 89500. Стоп: 88300. Цель: 110000.

Продажа: при подходе к 115000. Стоп: 117000. Цель: 80000 (60000).

Поддержка – 101260. Сопротивление – 110100.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Итальянская нефтесервисная Saipem заключила сделку с Saudi Aramco