Счет на миллиарды: что произошло с экономикой за два года санкций

За два года экономических санкций против России самым заметным их итогом стало закрытие для страны внешних рынков капитала. Больше потерь — по крайней мере с точки зрения потребительской инфляции — принесли контрсанкции.

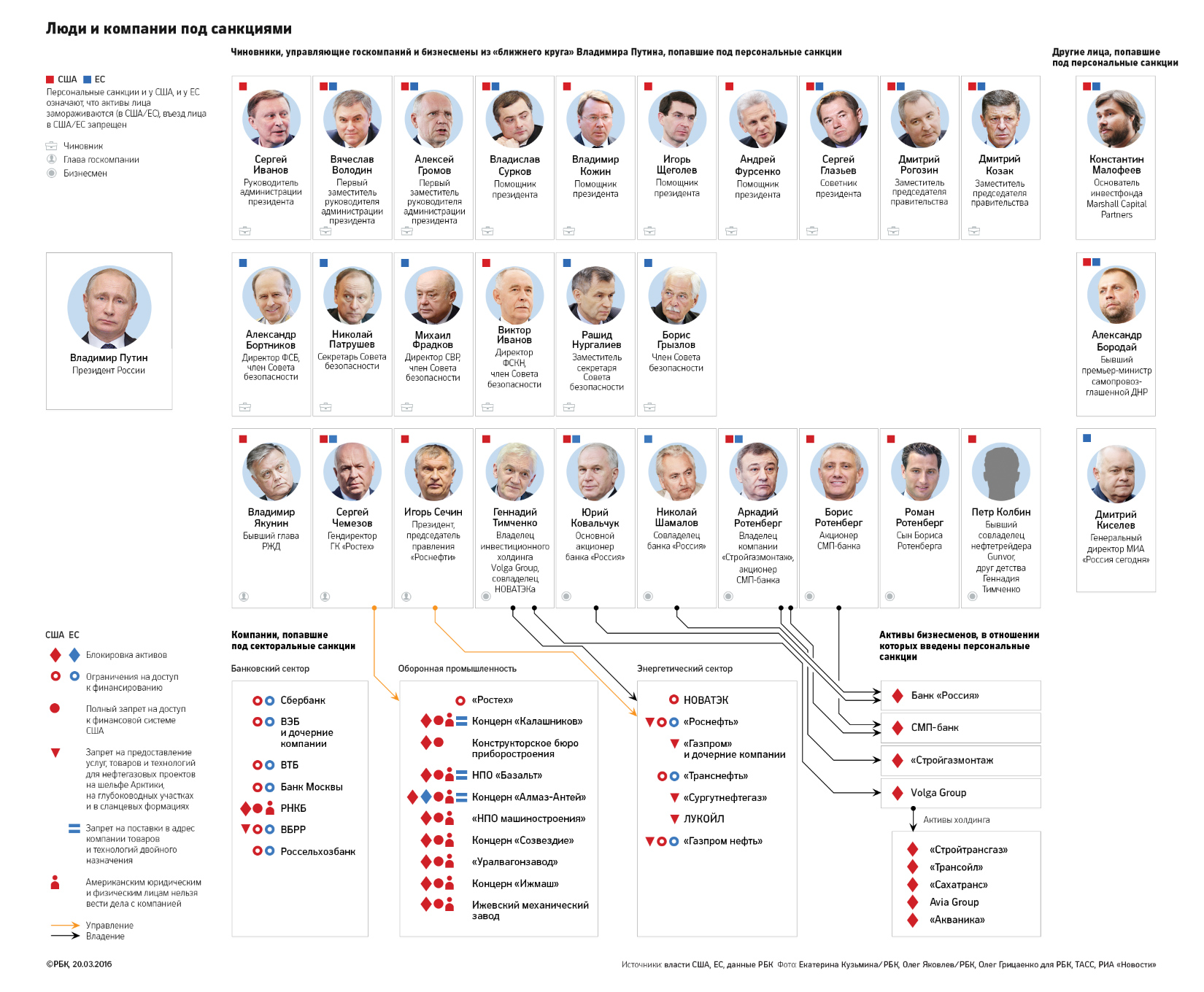

Два года назад против России были введены первые экономические санкции: 20 марта 2014 года США внесли в черный список четырех бизнесменов из «ближнего круга» президента Владимира Путина и банк «Россия» с активами на $10 млрд. За это время под санкции США, Евросоюза, Канады и других стран попали более сотни людей и еще больше компаний и организаций, а крупнейшие госбанки и нефтегазовые компании оказались изолированы от западных рынков капитала и импортных технологий.

Финансовая изоляция

Технологические санкции на экономике пока не сказались: они были направлены на сокращение потенциала добычи трудноизвлекаемой нефти, а не против текущей добычи, которая находится на рекордном уровне. В 2015 году Россия извлекла 534 млн т сырой нефти — максимум в постсоветской истории. А вот финансовые санкции сразу произвели максимальный эффект: внешние рынки капитала для российских компаний по большей части закрылись вскоре после присоединения Крыма, а правительство никак не может вернуться на рынок суверенных евробондов.

Финансовые санкции имеют не только прямой эффект, но и косвенный — «в виде сокращения прямых иностранных инвестиций, снижения возможностей для заимствований не попавшими под санкции компаниями и банками и уменьшения притока капитала на рынок госдолга», следует из статьи Евсея Гурвича и Ильи Прилепского из Экономической экспертной группы (ЭЭГ), опубликованной в «Вопросах экономики» в январе 2016 года. Если в досанкционном 2013 году российские эмитенты привлекли за счет еврооблигаций $46,4 млрд, то в 2014-м только $10,4 млрд, а в 2015-м — чуть более $5 млрд (данные PwC).

В результате внешний долг России (государство, банки и компании) сократился с начала 2014 года на 29% (с $729 млрд на 1 января 2014-го до $515 млрд на 1 января 2016-го) — это «обратная сторона» санкций, и это «в принципе положительная вещь», говорил Владимир Путин в декабре.

С другой стороны, именно финансовые санкции стали «спусковым крючком» для проблем Внешэкономбанка, которые могут обернуться тяжелой нагрузкой для бюджета, признал в начале марта бывший глава ВЭБа Владимир Дмитриев. «Вы поймите, если бы не было санкций, никто не обратил бы внимания на ВЭБ, на проблемы ВЭБа», — сказал он. Потребности ВЭБа, с 2014 года терпящего убытки, оцениваются в 1,7% ВВП, его внешний долг составляет около $20 млрд, а рефинансироваться на Западе больше нельзя.

Теперь ВЭБ косвенно причастен к тому, что и российское правительство, не находящееся под санкциями, не может привлечь деньги на Западе. В начале февраля Минфин позвал два десятка зарубежных банков принять участие в организации первого с 2013 года выпуска суверенных евробондов в объеме до $3 млрд. Но сначала власти США рекомендовали своим банкам воздержаться от сделки, потому что деньги якобы могут быть переданы из бюджета подсанкционным компаниям, а затем и европейские чиновники в частном порядке выпустили аналогичное предостережение, написала в середине марта Financial Times, указав, что «очевидный кандидат на получение средств [в обход санкций] — это Внешэкономбанк».

Расчетные потери

Чтобы оценить влияние санкций на показатели российской экономики, Гурвич и Прилепский из ЭЭГ строят прогнозные значения для двух сценариев (при цене на нефть $100 и $50 за баррель) сначала — в предположении отсутствия санкций, а потом с учетом ограниченного доступа к финансированию. Авторы отмечают, что эффект от санкций усиливается падением цен на нефть, так как при этом растут показатели потерь притока капитала как доли ВВП. Чистый отток капитала, спровоцированный санкциями, авторы оценивают в $58 млрд в 2014 году и $160—170 млрд за период 2014—2017 годов. Суммарные потери чистого притока капитала за этот период — 8% от ВВП 2013 года, накопленные потери ВВП — 6 п.п. от ВВП 2013 года.

Увеличение оттока капитала замедляет динамику внутреннего спроса, пишут экономисты: «В результате при низких ценах на нефть в сценарии с санкциями инвестиции в основной капитал в среднем за 2014—2017 годы оказываются на 3,5% ниже по сравнению со сценарием без санкций, а оборот розничной торговли на 2,6% ниже».

В сентябре 2015 года Citigroup оценивал вклад санкций в падение ВВП России в 10%, тогда как остальные 90% спровоцированы падением цен на нефть, объяснял тогда главный экономист Citigroup по России и СНГ Иван Чакаров.

В конце 2014 года министр финансов Антон Силуанов заявил, что Россия теряет $40 млрд в год из-за введенных против нее международных санкций — 2% ВВП. А в январе 2016 года замминистра экономического развития Алексей Лихачев оценил убытки экономики от западных санкций и ответных санкций России в €25 млрд в 2015 году. Международный валютный фонд в августе 2015 года оценивал первичный эффект от санкций в 1—1,5% российского ВВП. В среднесрочной перспективе, согласно прогнозам МВФ, накопленные потери экономики составят 9% ВВП, в том числе из-за замедления роста производительности.

Пренебрежимо малое влияние

Дэниэл Гросс и Фредерика Мустилли из Центра европейских политических исследований (CEPS) в октябре 2015 года указывали на то, что доля ЕС в российском импорте оставалась стабильной до конца 2014 года, а затем снизилась до 37% к маю 2015-го, что соответствует экспорту из ЕС в Россию менее $500 млн в месяц. Доля США в российском импорте при этом увеличилась после введения санкций до 10%. Получается, что санкции не привели к существенным изменениям торговых потоков, заключают эксперты CEPS.

По словам главного экономиста «ВТБ Капитала» по России и СНГ Александра Исакова, по оценкам банка, вклад ограничений заимствования в основные экономические показатели оказывается пренебрежимо малым. «У нас все получается объяснить за счет того, что случилось с нефтью», — говорит он.

Выделить влияние санкций на экономические показатели проблематично: данных мало, они «короткие», а появление санкций почти совпало по времени с падением цен на нефть, объясняет профессор финансов РЭШ Олег Шибанов. Влияние санкций на финансовые рынки было небольшим — может быть, около 10%, основное же влияние оказывает то, что происходило с нефтью, доступностью финансирования со стороны ЦБ, говорит эксперт.

Асимметричный ответ

7 августа 2014 года в ответ на западные санкции Россия ввела продовольственное эмбарго на набор товаров из ЕС, США, Норвегии, Канады и Австралии. 6 августа 2015 года его продлили еще на один год. В марте 2016 года премьер-министр Дмитрий Медведев заявил, что эмбарго будет сохранено до тех пор, «пока сохраняется внешнее давление». «Здесь иллюзий быть не должно. Если что-то продлевают, значит, будут получать в ответ это продление», — сказал Медведев.

«До 2014—2015 годов российская инфляция составляла порядка 6 с небольшим процентов, то есть мы стартовали с относительно разумной базы», — рассуждает Олег Шибанов. В 2014 году она достигла 11,4%, в 2015-м — 12,9%. Таким образом, возникла «надстройка» в 5—7 п.п. Почти все это изменение можно объяснить эффектом переноса из движения номинального обменного курса в инфляцию, объясняет эксперт. По оценкам Шибанова, около трети той дополнительной «надстройки» над 6-процентной инфляцией можно объяснить контрсанкциями, остальное — это влияние курса.

По результатам 2014 года Министерство экономического развития России оценивало, что вклад контрсанкций в годовую инфляцию (11,4%) составил около 1,5 п.п. (в январе 2015 года эффект усилился до 2—2,1 п.п.). При этом продовольственная инфляция в 2014 году была равна 15,4%, и в ней 3,8 п.п. — то есть почти четвертая часть итогового показателя — объяснялось влиянием контрсанкций.

«Основной эффект от продовольственных антисанкций проявился в конце 2014 года — начале 2015-го на усилении продовольственной инфляции и инфляции в целом, — рассказал РБК представитель Минэкономразвития. — Динамика отечественного производства пищевой продукции заметно опережает динамику импорта продовольствия как в физическом выражении, так и в стоимостном. Это говорит о происходящих в этой области процессах импортозамещения». По оценке ведомства, вклад в инфляцию контрсанкций составил около 3% к марту 2015-го (пик инфляции в 16,9%). Заместитель министра экономического развития Алексей Ведев считает, что влияние контрсанкций на инфляцию в России в 2016 году сойдет на нет.

Говоря о контрсанкциях, нужно учитывать и положительный эффект, связанный с сельским хозяйством и продовольственным сектором, считает главный экономист ING Group по России и СНГ Дмитрий Полевой. «Но нужно помнить, что любые выигрыши здесь — это проигрыш населения, это просто перераспределение богатства от населения в эти сектора. Санкции позволили это сделать с большей скоростью», — говорит он.